新たな借り入れ方法 在庫を担保にして借入ができる!~動産担保融資って何?~

渡邊 賢司

中小企業診断士

株式会社3Rマネジメント 代表取締役

株式会社IoTメイカーズ 代表取締役

約15年にわたり、事業再生支援等に従事。100社以上の中堅・中小企業に対し、事業再生スキーム構築、経営改善計画作成支援、伴走支援、金融機関交渉等を行ってきた。東京都中小企業再生支援協議会での事業デューデリジェンス業務にも多数従事。金融機関向けや税理士向け研修講師等も多数実施。

2016年に小中学生向けプログラミング教室等を運営する(株)IoTメイカーズを設立し、中小企業経営者としての顔も持つ。同社では、6年間で5つの新規事業を立ち上げた。

はじめに

今回は、「在庫を担保にして借り入れができるんです!」というテーマでお話します。

聞いたことがない方もいらっしゃると思いますが、実は会社にある在庫を担保にして借り入れをすることができるので、その手法をお伝えします。

ABL(動産担保融資)とは?

在庫を担保にする借り入れのことを「ABL(エー・ビー・エル)」と呼び、日本語にすると「動産担保融資」となります。

このABLは「A:Asset(資産)」「B:Based(基にした/担保)」「L:Lending(融資)」の略となり、例えば、売掛金や在庫を担保にした融資で、売上が伸びている企業に最適です。

金融庁が出しているパンフレットにもある通り、「うちの会社には担保にできる不動産がない…」と悩んでいる中小企業の皆さんに対して、「在庫や売掛金などを担保にして借り入れができるABLという制度があるんですよ!」という普及活動をしています。

そういったニーズがある方はぜひ検討してみてください。

ABL(動産担保融資)の具体的な流れ

次に、ABL(動産担保融資)の具体的な流れを解説します。

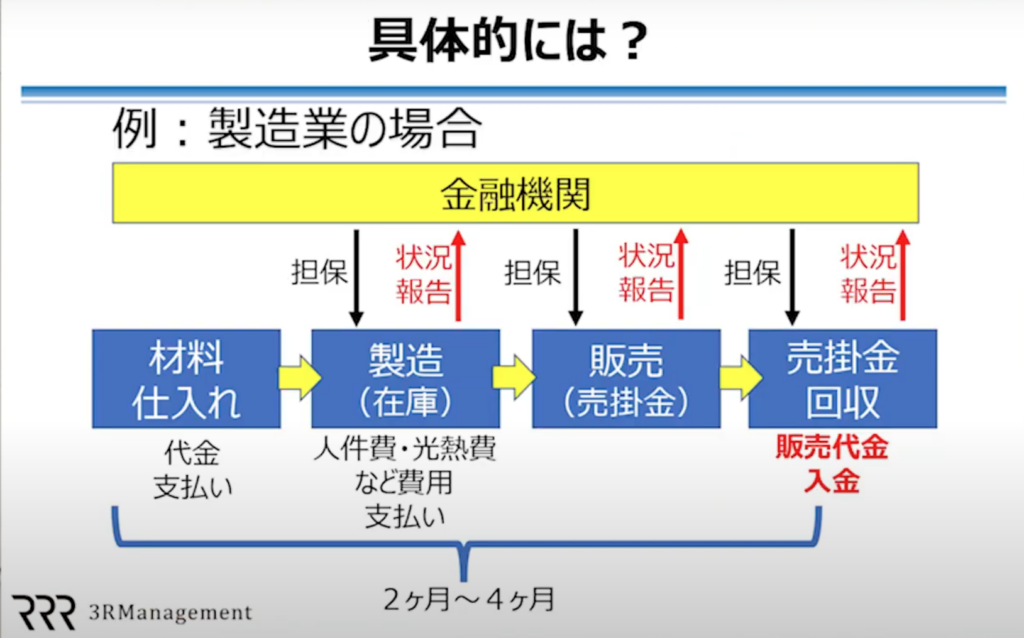

例えば、製造業の場合、まず材料を仕入れてその材料の代金支払いを先に行います。それから製造して在庫にしていく中で、工場の人件費や光熱費などの費用を支払っていきます。そして、販売したら売掛金になり、その売掛金を月末に締めて翌月末に回収します(手形であれば3ヶ月で回収します)。そのため、材料仕入れから売掛金の回収まで一定のタイムロスが発生します。

その期間が、大体2ヶ月から4ヶ月、長ければ6ヶ月から1年かかる業種もありますが、最初に仕入れた材料代の支払いや人件費の支払いは毎月かかってくる一方で、売掛金の回収は最後になってしまいます。するとその間、お金が足りなくなってくるため、その在庫や売掛金を担保にして金融機関からお金を借りるというのがABLの特色です。

具体的な行動として、ABLで融資を受けた中小企業は、金融機関・銀行に対して状況報告をします。担保に入れた在庫や売掛金の変動状況、変動金額を毎月報告しなければならないのがABLの特徴です。

企業(借りる側)のメリット

中小企業(借りる側)のメリットを解説します。

1つ目は、不動産担保が使えない企業でも利用可能だということです。不動産を持っていない会社では不動産担保は使えませんが、在庫や売掛金であれば多くの企業が持っているため、それを担保にしてお金を借りることができるのがメリットです。

2つ目は、売上が伸びている企業の場合、一定額の範囲内でお金の出し入れを自由に行える借り入れ方法がある点です。これを「当座貸越」と言います。当座貸越とは、例えば上限1億円と設定されている場合、「1億円の枠の中から3000万円を借りて、その3000万円を好きな時に返す」というように、設定された枠の中で自由にお金を出し入れできる借り入れの方法です。ABLの場合、当座貸越で融資を設定される場合が多いため、機動的にお金を調達できるというのがメリットです。

3つ目は、金融機関とのリレーションシップを築ける点です。前述の通り、ABLで融資を受けた企業は、金融機関に対して状況報告をすることが義務となります。これにより、それほど試算表や業績の報告をしてこなかった企業でも、在庫や売掛金の報告ついでに、試算表や業績報告をしてくれるようになり、リレーションシップを構築できるようになります。

これは金融機関にとっても中小企業にとってもメリットがあります。

金融機関(貸す側)のメリット

金融機関(貸す側)のメリットを解説します。

1つ目は、売掛金や在庫を担保にできるため、貸倒れリスクを軽減できる点です。何の担保もなしに貸すよりも、不動産と同じように貸倒れのリスクを軽減できるというのがメリットです。

2つ目は、借手の在庫や販売状況を常にチェックできる点です。前述の通り、企業側が金融機関に対して報告をすることが義務になっているため、事業性や収益性を評価しやすくなります。

3つ目は、成長企業に貸しやすい融資であるため、貸し出し残高を伸ばせるという点です。企業が成長すればするほど在庫も売掛金も増えるのが通常であるため、そういった企業の運転資金としてお金を貸すことができます。

ABLの事例

金融庁のHPでは、ABLの活用事例が紹介されています。

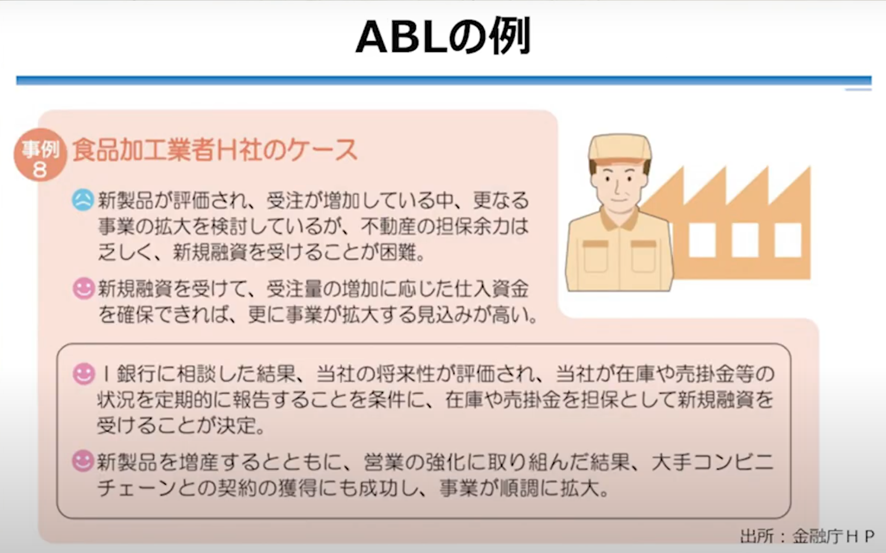

食品加工業者H社のケースでは、新製品が評価されて受注が増えているため、更なる事業の拡大を検討している一方で、提供できる不動産担保がないため、新規融資を受けることが困難だったそうです。しかし、この新規融資を受けて、受注量の増加に応じた仕入れ資金が確保できれば、更に事業を拡大できる見込みが高いく、どうしても融資をして欲しい状況でした。そして、I銀行に相談した結果、当社の将来性が評価されて、当社が在庫や売掛金等の状況を定期的に報告することを条件に、在庫や売掛金を担保として新規融資を受けることが決定したということです。

これにより、新製品を増産すると共に、営業の強化に取り組んだ結果、大手コンビニチェーンとの契約獲得にも成功して、事業が順調に拡大した例が出ています。

まとめ

それでは「ABL(動産担保融資)」のまとめです。

ABL(動産担保融資)とは、在庫や売掛金を担保にして借り入れをすることです。担保になる不動産がない企業や利益が成長するような企業に最適な融資となっています。貸し手、借り手、双方にメリットがあるため、今後も金融機関は力を入れていく融資手法です。金融庁も金融機関に対して「どんどんABL(動産担保融資)を行いましょう」と促しており、成長している企業や足元の運転資金が必要な企業は、ABL(動産担保融資)を検討してください。

講師に無料相談をする

ビジネス処方箋に登壇している講師に無料相談を行うことができます。

お問い合わせいただきましたら、ご相談内容に適した士業・経営者の講師をご紹介いたします。