事業再生とは?具体的な手続きと成功事例から見る中小企業の経営再建

渡邊 賢司

中小企業診断士

株式会社3Rマネジメント 代表取締役

株式会社IoTメイカーズ 代表取締役

約15年にわたり、事業再生支援等に従事。100社以上の中堅・中小企業に対し、事業再生スキーム構築、経営改善計画作成支援、伴走支援、金融機関交渉等を行ってきた。東京都中小企業再生支援協議会での事業デューデリジェンス業務にも多数従事。金融機関向けや税理士向け研修講師等も多数実施。

2016年に小中学生向けプログラミング教室等を運営する(株)IoTメイカーズを設立し、中小企業経営者としての顔も持つ。同社では、6年間で5つの新規事業を立ち上げた。

はじめに

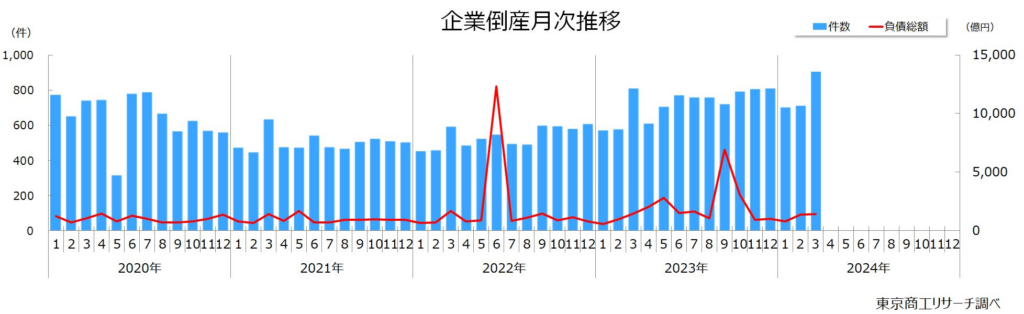

コロナ禍によるゼロゼロ融資をきっかけに減少傾向だった企業倒産件数ですが、足元の2024年3月ではコロナ前の水準にまで増加している傾向にあります。

その原因としては、円安による輸入物価や仕入れ価格の高騰、人手不足による人件費高騰などにより、経費が上昇して利益が出にくくなっていることがあります。また、コロナ禍による生活習慣や商慣習の変容によって、コロナ前のビジネスモデルでは売上が上がりにくくなっていることなどが考えられます。

そこで現在、注目されているのが「事業再生」です。

事業再生とは、上昇する経費を抑え、売上を改善することで利益を生み出し、また健全な事業運営ができる資金繰り改善を行うことで、文字通り「アフターコロナに対応できる”事業”に”再生”を図る取り組み」です。

この記事では、15年以上に渡り、100社以上の中小企業の事業再生支援をしてきた中小企業診断士が、事業再生の具体的な手続きや成功事例をご紹介します。

事業再生の歴史と背景

初めに、直近の経済状況を振り返ってみましょう。

コロナ禍で多くの企業が売上低迷に苦しみ、中小企業は無利子・無担保かつ元金据置のゼロゼロ融資で資金繰りを安定させてきました。しかし、元金据置期間が終了し、返済が本格化する2022年や2023年から多くの企業が返済負担に直面しています。

前述の通り2023年春頃からは企業倒産件数が上昇し、足元の2024年3月では企業倒産件数がコロナ前の水準にまで戻っています。特に、コロナ関連融資で多額の借入をした企業にとって返済負担は大きく、売上や利益が回復していない企業にとっては深刻な問題となっています。

しかし、政府はこのような事態を予測しており、中小企業の事業再生等に関するガイドラインや、補助金制度などの支援策を講じてきました。また、リーマンショック後の2009年12月に施行された金融円滑化法によって、金融機関は企業からの融資条件変更の申し出に応じる努力義務が課され、時限立法の期限が過ぎた現在でもその効力は続いています。

このような事業再生に取り組みやすい環境を活かして、企業はまず金融機関と交渉して返済負担を軽減し、従業員や仕入先との関係を維持するための戦略が求められています。

事業再生の種類とメリット・デメリット

事業再生とは、経営困難な企業を立て直すために、P/L(損益計算書)、B/S(貸借対照表)、資金繰り(キャッシュフロー)の3つの要素を改善するプロセスです。

P/Lの改善では、売上増加やコスト削減により利益を増やします。B/Sの改善では、不要資産の売却やDDS(デット・デット・スワップ)、DES(デット・エクイティ・スワップ)などの金融支援で借入金を減少させます。資金繰りの改善では、新規借入やリスケジュール、債権放棄などを通じてキャッシュフローを確保します。この3要素のバランスを取りながら、事業再生を図ることが重要です。

また、再生手続きには法的整理と私的整理があります。中小企業の法的整理には民事再生法があり、再建計画が認められれば、現経営者は引き続き会社経営を継続することが可能です。私的整理には中小企業事業再生ガイドラインや中小企業活性化協議会、経営改善計画策定支援事業があり、金融機関との調整を公的機関や第三者支援専門家がサポートします。

事業再生の成功には、売上増加、コスト削減、キャッシュフローの確保、借入金の削減といった多面的な努力と金融機関との緊密な調整が不可欠です。これらの制度や手続きを活用することで、専門家サポートを受けながら再生を図っていくことができますが、当然ながらメリットやデメリットもあるため、どの再生方法を選択するかも注意する必要があります。

事業再生で資金繰りを改善させる方法(リスケ, DES, DDS, 債権放棄)

資金繰りに悩む中小企業では、利益が出ていても現金が不足することがあります。これは利益とキャッシュフローが一致しないためです。売上と売掛金の関係を例に挙げると、売上が上がっているにも関わらず、売掛金として代金を受け取っていないため手元にキャッシュがない状態となり、利益とキャッシュの不一致が起こるのです。

一方、仕入代金や各種経費、借入金の返済などは、売上代金の入金とは関係なく支払う必要に迫られます。特に、コロナ融資で多額の借入をした企業にとっては、借入金の返済が重い負担となっている場合もあるでしょう。

そこで事業再生では、資金繰り改善のために金融機関へ金融支援を依頼することがあります。金融機関の支援方法としては、リスケジュール(返済猶予や減額)、DDS(資本性劣後ローンへの転換)、DES(債務の株式化)、直接債権放棄、第二会社方式による債権放棄があります。

特にDDSは、資本性劣後ローンへの転換で自己資本とみなされるため資金繰りが安定し、金融機関の負担も少ない手法です。また、金融庁もDDSを推奨していることから、近年採用される事例が増えてきています。しかし、いつかは返済しなければならない義務があり、また、一定の条件(デメリット)が課せられるため慎重な管理が求められます。

事業再生によるリスケジュールのデメリットと注意点

リスケジュールとは、金融機関に対する借入金の返済計画を見直すことです。一定期間返済を猶予したり、返済額の減額など条件変更を行ったりすることで、資金繰りを改善させることが目的となります。

企業にとっては資金繰りが楽になる取り組みである一方、デメリットとしては、金融機関からの管理強化、債務者区分の悪化、新規融資が受けられなくなる可能性が挙げられます。

金融機関ごとの対応も異なり、メガバンク、地域金融機関、政府系金融機関それぞれで注目している財務諸表に違いがあります。例えば、メガバンクはB/S(貸借対照表)を重視しており、在庫や売掛金の内容を厳しく精査しますが、地域金融機関はP/L(損益計算書)を重視しており、売上増加や経費削減による利益改善を精査する傾向にあります。

したがって、相手の金融機関がリスケジュールによる返済計画に対して何を重要視しているかを把握し、それに応じた対策をする必要があります。また、複数の金融機関から借入を行っている場合、全金融機関が納得するバランスの取れた返済計画を策定する必要もあります。

事業再生(準則型私的整理手続)の流れと手順

事業再生には、純粋私的整理(通称:平場)と準則型私的整理があります。

純粋私的整理は一定のルールに基づかず、士業専門家が集まってバンクミーティングを開催し、再生の方向性を探ります。準則型私的整理手続とは、有識者のもとで作られた私的整理に関するガイドラインに基づいて、具体的に各種ガイドラインや組織が作られて、再生手続きが行われます。

一般的には、以下のような中小企業活性化協議会の手続きの流れを踏むことが多いです。

1.企業実態の総合調査(事業DD, 財務DD)

2.再生支援計画策定支援(計画案の策定・調査検証)

3.債権者間調整~合意(バンクミーティング)

4.モニタリング

事業再生で作成すべき資料と作成の注意点

事業DD(デューデリジェンス)は、金融機関が企業の事業継続可能性を評価するための重要なプロセスです。主な目的は、財務データを基にして企業の将来収益を予測し、「なぜ会社が困っているのか?」という原因を突き止め、それを解消する可能性を提示することです。

報告書には企業の基本情報、外部環境、内部環境、そして経営改善計画の方向性も示されます。外部環境分析では市場の動向や競合状況が、内部環境分析では財務健全性や経営戦略が詳細に分析されます。

財務DDでは、実質債務超過、正常収益力、フリーキャッシュフロー、過剰債務、債務償還年数、保全額/非保全額、税務上の繰越し欠損金、これら「7つの指標」を用いて判断していくのが定石と言われています。

事業DDと財務DDで導き出された方向性や指標によって、必要なリスケジュール内容や債権カット、計画期間や目標数値などを織り込んだ経営改善計画を策定します。

事業再生における経営改善計画の重要性と具体的な作成方法

金融機関から金融支援を受ける場合に必要となる経営改善計画ですが、その作成には押さえておくべきポイントがあります。

それは「実現性の高い経営改善計画であるか?」という点です。そして、実現性の基準は金融庁が定めた金融検査マニュアルで定義されており、事業再生の業界では「経常利益黒字化3年以内、債務超過解消が5年以内、債務超過解消後の債務償還年数が10年以内」となるような計画にするのが一般的と言われています。

上記期限を目標に経営改善計画を作成するのですが、単純に右肩上がりの薔薇色の計画を描いても意味がありません。B/S(貸借対照表)は実態に則した金額に修正する必要がありますし、P/L(損益計算書)も具体的なアクションプランが伴った売上増加や経費削減でなければいけません。

また、CF(キャッシュフロー)も今後の設備投資を考慮する必要がありますし、複数の金融機関から融資を受けている場合は、衡平・公正な返済計画を作成する必要があります。更に、それらの数値を裏付けるような、内部環境・外部環境・窮境要因と除去可能性の分析なども記載する必要があります。

経営者保証なしで融資を受けるための経営者保証ガイドライン活用

中小企業の借入には、経営者の個人保証が付いている場合が多々あります。金融機関にとっては、万が一、債権回収ができなかった場合のバックアップ策となりますが、企業にとっては事業の再生・破産・承継を煩雑にしたり、経営者にとっても破産後の再チャレンジがしにくくなる制度となっていました。

経営者保証に関するガイドラインは、経営者の個人保証について公正かつ迅速な整理を目指す準則であり、中小企業が行う個人保証を減らし、事業再生や事業承継を促進するために策定されています。しかし、法的拘束力はなく、自主的な遵守が求められています。

経営者保証なしで融資を受けるには、①法人と経営者個人の一体性の解消、②財務基盤の強化、③情報の透明性確保が重視されています。また、動産担保融資(ABL)などの代替手法を活用することで、保証なしで資金調達する道も開かれています。

在庫や売掛金を担保に融資を受けられる動産担保融資

動産担保融資(ABL)とは、企業が保有する在庫や売掛債権、機械設備などの事業用資産を担保にする融資です。近年、不動産や経営者保証に依存しない資金調達手段として注目されています。

例えばメガバンクでは、近年希少価値が高まっている熟成ウィスキーの将来価値を評価し、ウィスキーを担保に融資が行われた事例があります。他にも地方銀行では、ブランド牛やランドセルを担保としたABLが行われており、地域社会への貢献が広がっています。

ABLのメリットは、自社が保有する流動資産を担保にして資金を調達しやすくすること、内部管理体制の整備、金融機関との信頼関係の構築などが挙げられます。一方、過剰担保のリスクや金融機関への定期的な報告の必要性、即日の資金調達には対応しづらいなどのデメリットもあります。

ABLは、不動産担保を持たないスタートアップ企業にも適しており、資金調達で悩む企業にとっては新たな有効手段となります。

資金繰りを改善させるための売上増大方法と資産の現金化

ビジネスの格言に「売上は全てを癒す」という言葉がある通り、傾いた事業を再生させるには売上増大を避けては通れません。しかし、売上増大の必要性を分かってはいるものの、実際に取り組んでみると難しいのも現実です。

ただ、売上増大に悩んでいる多くの企業を見てみると、意外と簡単なことに取り組めていないことに気が付きます。

例えば、売上増大を図ろうとして新規顧客の獲得ばかりを考えている企業は多いですが、新規顧客に商品・サービスを販売するコスト(経費・時間・労力)は、既存顧客に販売するコストの5倍も必要であると言われています。そうであるならば、何も大きなコストをかけて新規顧客を開拓するより、販売実績のある既存顧客に別の商品・サービスを提供したり、見込み客に再度アプローチしてみたりする方がよっぽど効果的だったりします。

また、キャッシュを手に入れる方法は、売上を増大させるだけではありません。事業活動に使っていない遊休資産を売却したり、銀行から担保代わりに握られている定期預金を解約したりすることによって、早期に現金化することが可能です。

いつ獲得できるか分からない新規顧客を狙うより先に、まずは今いる既存顧客や、今持っている資産に注目してみることで、資金繰りを大きく改善させるきっかけが見るかる可能性があります。

売上を増加させるための新規事業開発のポイント

新型コロナによって生活様式や商習慣が変わり、ビジネスモデルを大きく変えざるを得なかった企業は多くあります。こうした企業は、良くも悪くも事業構造の転換を迫られました。

一方、コロナの影響を直接的には受けていないものの、業界自体が斜陽産業であったり、下請け企業として元請け企業から仕事量を少しずつ減らされている企業もあったりするもの事実です。こうした企業は、急激な事業環境の変化に晒されていないため事業構造を転換する必要性を感じず、ジリジリと収益が下がっている場合があります。

そのような企業に必要なのが、事業ドメインの見直しです。事業ドメインとは、企業が事業を展開する領域のことであり、誰に(顧客ターゲット)、何を(提供する商品・サービス)、どのように(強みや差別化を訴求して)提供していくかを検討することです。

また、この事業ドメインを設定する際には、ペルソナという商品・サービスを提供するターゲットの人物像を明確に描く必要があります。ターゲット顧客の仕事や性格、家族構成、収入、趣味・ライフスタイルを詳細に設定することで、「その属性に合った顧客は何を欲しているか」を具体的に想像しやすくなります。新規事業開発では、ペルソナ設定が非常に重要です。

新規事業開発における成長戦略とポジショニング戦略

新規事業の開発においては、大きく3つの成長戦略が考えられます。

1つ目は、既存製品を新規市場に展開するパターンで、新市場開拓戦略と呼ばれています。例えば、元々は男性向けだった製品を女性向けにも販売する方法で、製品は同一でも販売先の市場を男性から女性に変更するような戦略です。

2つ目は、新規製品を既存市場に展開するパターンで、新製品開発戦略と呼ばれています。例えば、同じビール市場へ投入する製品であっても、ダイエットを意識する人に向けた糖質カットのビールを販売するような戦略です。

3つ目は、新規製品を新規市場に展開するパターンで、多角化戦略と呼ばれています。これば、これまで扱っていた製品とは全く異なる製品を開発しつつ、市場もこれまでとは全く異なるところへ進出する戦略です。

新規事業というと、全く新しい事業を想像して多角化戦略を取ろうとしがちです。しかし、ヒト・モノ・カネの経営資源が限られた中小企業においては、既にあるリソースや知見を活用しつつも少しポジショニングを変える、新市場開拓戦略や新製品開発戦略が有効です。

資金繰り改善の方法と注意点

資金繰り改善において、最も効果が出やすいのが経費削減です。理由は、売上の増加施策は顧客の反応に左右される一方、経費の削減施策は自社でコントロールすることが出来るためです。

しかし、資金繰りが苦しいからと言って、むやみやたらに支払いを減らせば良い訳ではありません。中には、支払いを減らしたり猶予したりすることによって、会社の信用を毀損することもあります。

例えば、仕入先への支払い猶予交渉を行った場合、「もしかすると、あの会社は潰れるかも知れない…」といった信用不安に繋がり、その噂が業界全体に広まって事業活動がしにくくなる可能性があります。また、経費の中で多くを占める人件費についても、経費の削減施策として一番初めに取り組むと、従業員のモチベーション低下や離職に繋がってしまいます。

経費削減のポイントは、無駄な支払いから順番に削減していくことです。例えば、残業代が多く発生してるのであれば、「どの部署で、誰の、どの業務で残業が発生しているのか」を明確にして、無駄な生活残業であれば即時廃止したり、改善可能な残業であれば業務改善で削減したりします。

その他にも、広告費、車両、リース、保険など当たり前のように支払っている費用の中には、あまり業務で使用されていないものや、契約を見直すだけで費用削減が行えるものもあります。まずは、経費帳簿を総ざらいして、ひとつひとつの経費が本当に必要なものであるか、適正な価格であるかを見直すことが重要です。

【事業再生の成功事例】赤字体質を改善するアクションプラン策定と値上げ交渉の具体的方法

ここからは、弊社で事業再生支援を行った成功事例を、具体的な再生手法とともに紹介します。

1社目は運送業です。

60代前半の先代社長が約40年前に創業。年商5億円、従業員40名弱で、食品製造業の大手3社と安定した取引をしている企業です。しかし、先代社長が急逝し、急遽、30代半ばの長男が後継者として会社を引き継いだ後、これまで表面化していなかった問題が続々と出てきました。

最も大きな問題は、慢性的などんぶり勘定による脆弱な財務体質です。

先代社長の時代は、長年の取引実績と信頼で安定していた売上も、2代目社長に変わったタイミングで厳しい交渉を余儀なくされました。値下げ交渉、取引量の低下によって売上が下がる一方、人手不足による人件費高騰やトラック価格の上昇なども影響することで、黒字経営から一転、年間2,000万円もの赤字を出してしまう結果に。更に、追い打ちをかけるように金融機関からは新規融資が停止され、あっという間に借入金は先代社長時代の2倍、4億円まで膨れ上がったのです。

当該企業の問題解決にあたり、弊社が最初に取り掛かったのは「運送ルートごとの売上と原価を全て一覧表にすること」でした。先代社長時代からのどんぶり勘定では、利益を上げている運送ルートと赤字を出している運送ルートの判別すらできない状況だったのです。そして、赤字ルートが判明したら、赤字の原因抽出と解決策の検討、更に具体的なアクションプランや優先順位付けを行いました。

最後には、取引先に対する価格交渉という非常にタフな大仕事が待っていましたが、値下げ交渉を迫ってくる取引先に対して、逆にどのような値上げ交渉を行ったかを具体的に解説します。

【事業再生の成功事例】債務超過からDDS/DESの金融支援を受けて経営再建した具体的な方法

2つ目の事業再生の成功事例は、ホテル業です。

地方都市に10カ所のビジネスホテルを展開しており、従業員は200名、売上高は28億円。現在は60代半ばの3代目が社長を勤め、3人の子息が他社経験を経て入社しています。

ホテル事業は大型の装置産業であるため、多額の設備投資を必要とします。それに伴い借入も大きくなるため、支払利息や元本返済の負担が重くのしかかてきます。当該企業は営業利益は出ているものの、慢性的な経常赤字が続いており、リスケジュールによって一時的に窮地を凌いでいる状況で、弊社に再生支援の依頼が来たのです。

当該企業の内部環境と外部環境を分析した結果、業績悪化の原因は大きく2つでした。1つ目は、売上の低迷です。近隣に大手ホテルチェーンの出店が続き、また価格比較サイトなどの出現によって価格崩壊が起きていました。2つ目は、業界水準より高い人件費です。装置産業であるホテル業界は差別化が難しいため、丁寧な従業員教育によって高水準のサービス提供で差別化を図ろうとしていたことが原因でした。

一方、サービス水準が高いことは口コミでも高く評価されており、駅から近いという利便性もリピートに繋がっていることから、顧客ニーズをきめ細かく収集して対応することで、更にリピートを増やし売上を拡大する方策を取りました。また、サービス水準に影響しない部分に関してはコスト削減を行うと共に、不採算ホテルを売却した資金で借入金を減らしたり、顧客満足に繋がる設備改修を行ったりしました。

このような経営改善計画を金融機関を一緒に作成することで、メイン銀行がDDSやDESに対応してくれることとなり、後継者に事業を引き継ぐ道筋も示すことができる、抜本的な事業再生となったのです。

【事業再生の成功事例】時代の変化に合わせた資産売却と新規事業による事業再生

3つ目の事業再生の成功事例は、看板工事会社です。

中堅建設会社の下請けとして看板工事を請け負い、年商3億円、従業員30名程の会社で、先代創業者の長男が後継者として事業を引き継いでいます。

2000年代後半までは売上も順調に推移していましたが、リーマンショックや東日本大震災をきっかけに、2010年代に入って業績が下がり始めました。地域ごとの専属契約で仕事が決まる特殊な看板工事であり、元請けが受注する仕事も減少していたため、下請けの当該企業としては成す術がありません。その後、赤字に転落したまま5年の月日が流れ、金融機関からの新規融資が受けられない状況で、弊社に再生支援の依頼がきました。

当該企業の事業再生におけるポイントは、大きく2つありました。1つ目は、リスケジュールの申し出をメイン銀行が頑なに拒んだこと。2つ目は、構造不況に陥った看板工事業とは別の新事業を立ち上げ、売上を回復させる必要があったことです。

メイン銀行とのリスケジュールの交渉は、非常に難航しました。毎週のように銀行へ足を運び、経営改善計画を策定して説明するものの、なかなか納得が得られません。最終的には、先代社長が思い入れのある本社不動産を売却することで借入をすべて返済し、新しいスタートを切ることにしたのです。

また、既存の看板事業では元請けに対して価格交渉を行い、なんとか単価アップを勝ち取ることができました。更に、新規事業では特殊工法を使ったビル清掃事業を開始し、ホームページやSNSを活用して認知拡大を図ることで、問い合わせや受注が徐々に増えていくこととなりました。

先代経営者と後継者では、経営している時代背景や経済状況が大きく違うことがあります。過去の栄光や実績にとらわれることなく、現在の事業内容や事業環境をしっかりと顧みることで、状況に合った変化をしなければならないことを教訓とする好例です。

次世代に会社を繋ぐ事業承継と事業再生

事業再生というと、どうしても「経営危機に陥った企業を支援する手法」というイメージが付きまといますが、実は経営が順調に進んでいる企業にも関係がある話なのです。それは、経営が順調である企業ほど、代表者の交代である「事業承継」が課題になるためです。

企業の休業や廃業は年間50,000件弱で推移しており、2023年では49,788件ありました。また、その中で52.4%もの企業が黒字での休廃業です。黒字でも休廃業を選択する理由はさまざまありますが、その多くは後継者不足や事業環境の変化による売上の減少懸念と言われています。

しかし、早期で事業承継の検討を始め、計画的に後継者を育成することができれば、黒字事業を継続させられる可能性は大いにあります。また、既存事業の売上が低下傾向であっても、意欲のある若手後継者が事業を引き継いでくれる場合、IT/DXに対応した新しい販路を開拓したり、全く新しい事業を考え出してくれたりすることで、売上の改善を見込める場合もあります。

経営が順調に進んでいる時こそ、次世代に事業を引き継ぐための事業承継について、落ち着いて考えられる良い機会となります。

当たり前のことをモチベーション高く実行することが事業再生成功の秘訣

最後は、事業再生に関するマインドセットのお話です。

事業再生に直面している企業は、経営状況や財務状況が悪い企業が多いです。しかし、その現実を悲観して経営者がやる気を失ってしまっては、成功する再生計画も台無しになってしまいます。経営者は「必ず再生させるんだ」という強い意思を持って、事業再生に取り組む必要があります。

しかし、経営者一人でモチベーションを維持し続けることは難しいものです。そんな時は、従業員のモチベーションも掻き立てながら、全社一丸となって事業再生に取り組むことも重要です。

事業再生においては、業務プロセスを見直して費用低減を図るなど、とにかく「当たり前のことをちゃんとやる」ことが求められます。そのような地道な作業であっても、モチベーション高く継続して行動できる経営者や企業が、事業再生を成功に導くことができます。