2024年からコロナ融資の返済がピーク?返済が始まる前に知っておくべきこと

渡邊 賢司

中小企業診断士

株式会社3Rマネジメント 代表取締役

株式会社IoTメイカーズ 代表取締役

約15年にわたり、事業再生支援等に従事。100社以上の中堅・中小企業に対し、事業再生スキーム構築、経営改善計画作成支援、伴走支援、金融機関交渉等を行ってきた。東京都中小企業再生支援協議会での事業デューデリジェンス業務にも多数従事。金融機関向けや税理士向け研修講師等も多数実施。

2016年に小中学生向けプログラミング教室等を運営する(株)IoTメイカーズを設立し、中小企業経営者としての顔も持つ。同社では、6年間で5つの新規事業を立ち上げた。

コロナ禍で増えた借入金の返済がピークに!!

コロナ禍で、飲食業はもとより、非常に多くの業界において需要(売上)が減少しました。結果、売上・利益低迷に苦しむ企業が増えたのは、ご承知の通りです。

コロナが第5類に移行してからも、未だ十分に売上が回復していない企業も多いことでしょう。

コロナ禍においては、政府の方針もあり、金融機関は中小企業を支援するために、低金利かつ、元金据置の貸出を増やしてきました。

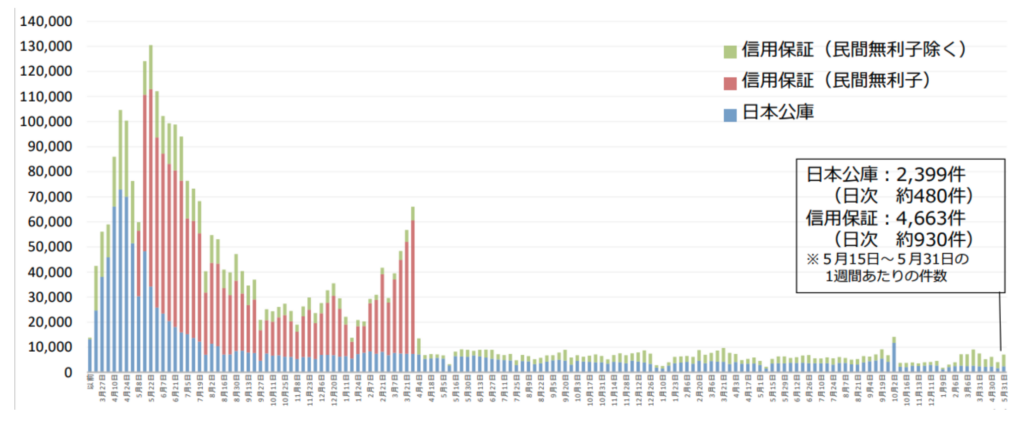

コロナ関連融資の申込件数は、2020年4~6月がピークで、最大13万件/週を超える申し込みがありました。1日で3万件を超える申し込みがあったということになります。

コロナ関連融資の申込件数推移(2023年5月末時点)

(出所)2023年6月 中小企業庁説明資料より

元金据置とは、返済を一定期間ゼロにするということです。そのおかげで、中小企業の資金繰りは比較的、安定していたのです。

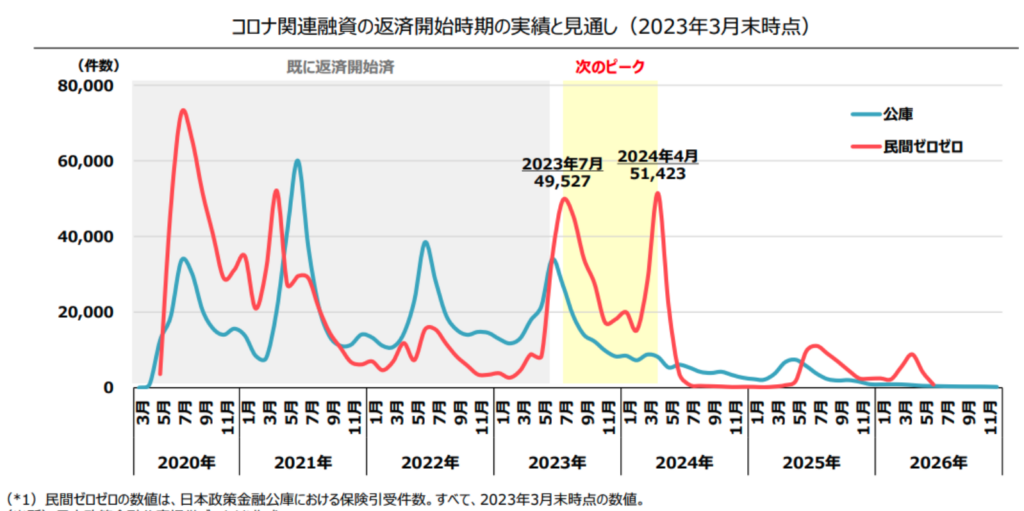

しかし、元金据置は、短いもので1年間、長いものでは5年程度です。私の肌感覚からすると、多くの企業は2~3年ぐらいかと思います。従って、2020年度に融資を受けた企業は、2022年度、または2023年度ぐらいから返済が始まってくるのです。

つまり、これから資金繰りが厳しくなってくる企業が増えてくるということです。

今まで金利だけを支払っていればよかったものが、元金の返済が始まり、大きな負担となってきます。

コロナ関連の融資の場合、返済期間は最も長いもので15年というものもありますが、多くは10年ぐらいかと思います。もっと短いものだと、5年~7年程度のものもあります。

仮に、返済期間が10年で、据置期間が3年だとすると、残り7年で返済しないといけません。

5,000万円の借入だと、年間約700万円、毎月約60万円の返済が始まるのです。

コロナ関連融資で借入を大きく増やした中小企業にとっては、負担が非常に大きいと言えます。ましてや、いまだに売上や利益が回復していない企業にとっては、どうすれば良いのか途方に暮れるかも知れません。

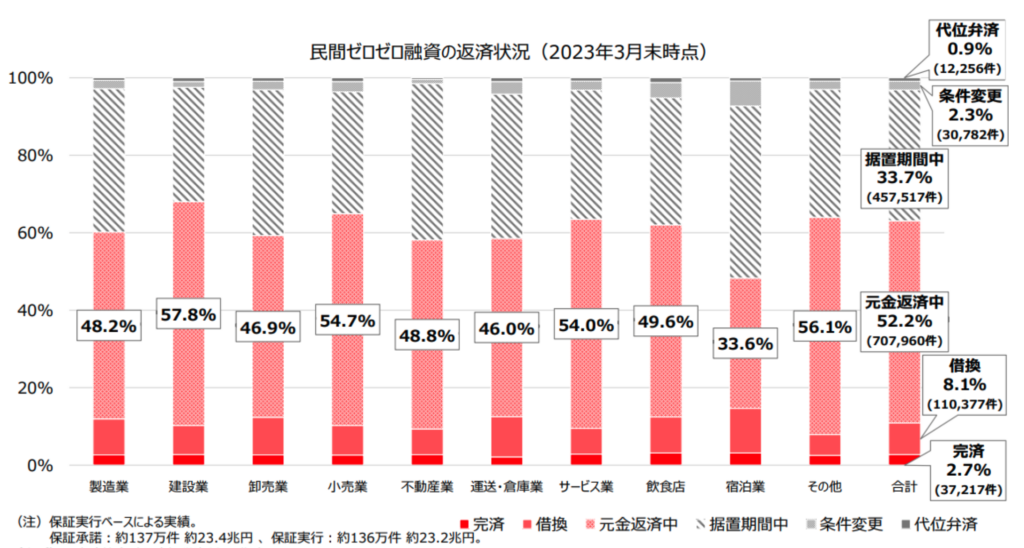

2023年6月に中小企業庁が発表した資金繰りの状況でも、日本政策金融公庫の返済開始時期のピークは既に到来していて、民間のゼロゼロ融資においても2023年7月~2024年4月にかけて返済がピークを迎えると説明しています。

(出所)日本政策金融公庫提供データより作成

政府は事業再生支援を推進しようとしている!?

政府としても、以前からこのような事態になるということはある程度予想できていますので、さまざまな手を打ってきています。

代表的なものとして、2022年3月に「中小企業の事業再生等に関するガイドライン」を創設し、運用を開始しました。

このガイドラインは、法的拘束力はありませんが、中小企業、金融機関それぞれが果たすべき役割を明確化し、事業再生に関する基本的な考え方を示しています。また、迅速かつ円滑な事業再生手続を実現するために制定されました。

ガイドラインが浸透してくれば、中小企業の事業再生がより一層進みやすくなるのではないかと期待されています。さらには、事業再生における補助金の制度も拡充しています。

このように、政府の支援策もいろいろと増えてきていますが、これらに頼ってばかりではいけません。中小企業も、今後、コロナ禍で痛んだ企業体力をどのように回復させていくか、本気で考え、実行していかなければなりません。

このような厳しい状況の中、中小企業がどのようにして事業再生を行なっていくべきか、方法論と事例、双方の視点から、お伝えしていきたいと思います。

過去の教訓

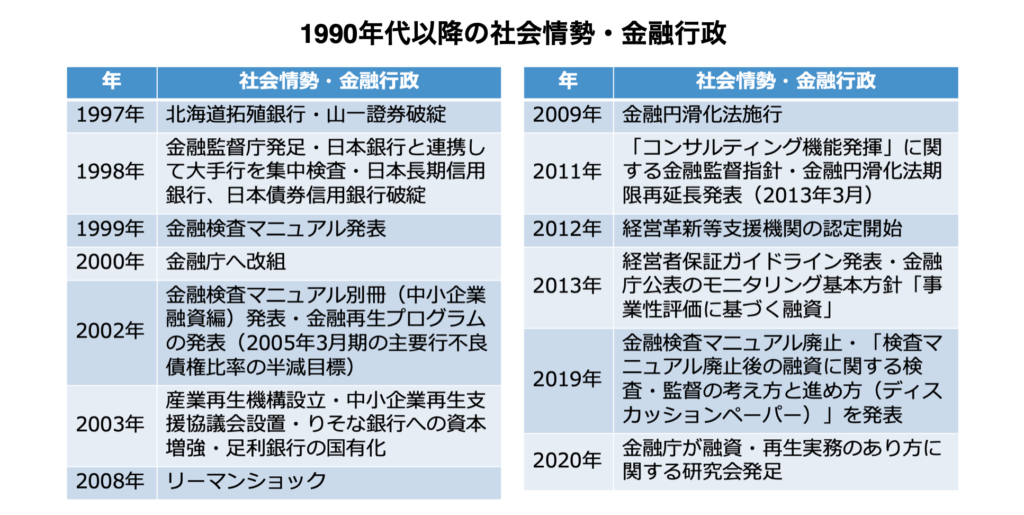

過去も今回のような危機はありました。古くはバブル崩壊から、近年では、リーマンショックや東日本大震災などです。その時々でどのような政府の支援策や事業再生の方法があったのでしょうか。

過去の教訓から学ぶ意味でも、概要をみていきたいと思います。

バブル崩壊後の事業再生とは?

バブル崩壊後、長期間、日本経済は低迷してきました。金融機関は、不良債権が積み上がり、その健全化と企業の再生が大命題となりました。かつては、潰れない企業の象徴である金融機関の経営破綻も相次ぎました。

そこで、2003年に、大企業の再生を進めるために産業再生機構ができ、また、中小企業の再生を促進するために中小企業再生支援協議会が各都道府県に設置されました。産業再生機構は、カネボウやダイエーの支援を行なったことでも有名です。

中小企業再生支援協議会(現在は中小企業活性化協議会に改組)は、全国各都道府県に一つずつ設置され、現在に至るまで中小企業の再生支援に取り組んできました。

このように、官民一体で企業再生を進め、業界全体として、さまざまなガイドラインや再生手法を整備・ノウハウ化してきました。

次第に、金融機関、とりわけメガバンクの不良債権比率は低下し、企業再生も進むにつれ、経済は回復傾向にあるかのように思われたその時、リーマンショックが起こったのです。

リーマンショック後にモラトリアム法案が!

リーマンショックにより、再度、企業の業績が低迷しました。特に中小企業への打撃は非常に大きなものとなり、倒産する企業も増えました。

リーマンショック後は、倒産件数が、前年比で約1割増となり、その影響から、2009年12月に「金融円滑化法」が施行されたのです。

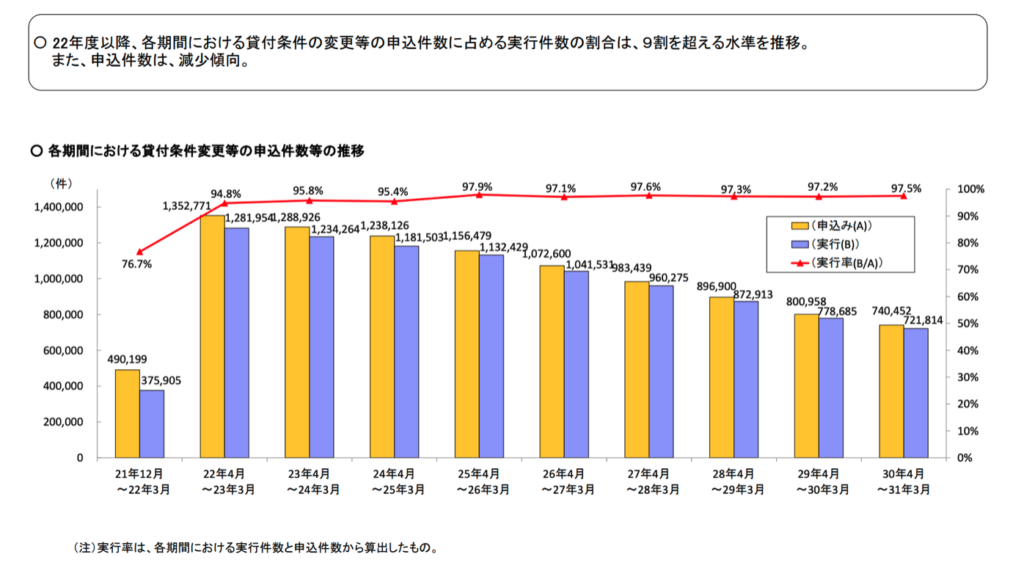

この法律は、中小企業が借入返済の猶予や減額、金利減免等(以下、「条件変更」という)の申し出を行なった場合に、金融機関に対し、できる限り応じるよう努力義務を課したものです。

その結果、2010年度以降の条件変更実行割合は、94%以上の高水準を保っています。

つまり、ほとんどのケースで金融機関は条件変更に応じているということです。

金融機関(1,326社)における貸付条件の変更等の状況(中小企業者向け)

出所:金融庁H P「金融機関における貸付条件の変更等の状況について」

出所:金融庁H P「金融機関における貸付条件の変更等の状況について」

金融円滑化法は時限立法であり、平成25年3月に終了しました。しかし、今でも97%以上のケースで、金融機関が条件変更を認めているのはなぜでしょうか。

実は、金融円滑化法が終了した後も、当時の金融担当大臣が通達を出すなどして、金融円滑化法の主旨を継続するように金融機関へ伝えているからなのです。

時限立法でありながら、実態的には、恒久的な措置となっています。

従って、金融円滑化方が終了した現在も、中小企業の条件変更には、金融機関は、できる限り応じてくれる状態が続いているのです。

事業再生における利害関係者とその対応

資金繰りが厳しくなる企業が今後は増えてくる!

企業にはさまざまな利害関係者がいます。利害関係者と上手く付き合い、Win-Winの関係を築いていくことが企業経営には重要です。

では、中小企業が事業再生を行う際に、どのような利害関係者を意識するべきでしょうか。

代表的な関係者としては、金融機関、顧客、仕入先(外注先)、従業員、株主などが挙げられます。

事業再生は、損益計算書やキャッシュフローの改善と、借入金の返済負担を少なくするというバランスシート上の改善に分けられます。

前者は、売上を増やして、コストや支出を減らし、利益や収入を増やしていくことです。後者は、主に金融機関からの借入による金利や返済の負担を軽くすることです。

リーマンショック後や今回のアフターコロナでは、中小企業は借入を増やして、なんとか資金繰りを凌いできたというのが現状でしょう。

従って、借入金は大幅に膨れ上がり、利益やキャッシュフローで返済できなくなる企業が、今後は増えてくることが想定されます。

まずは金融機関への返済負担を軽くするべき!

そのような場合、まずは金融機関への返済負担を軽くしなければ資金繰りがまわりません。利害関係者との話し合いの中でまず最優先するべきことは、金融機関との条件変更です。

民間ゼロゼロ融資の返済状況を見てみると、条件変更を実施した件数は約3万件で2.3%しかありません。

通常の経営者は、資金繰りが苦しくなってくると、なんとかコストを削減しなければならないといけないという意識が、当然芽生えます。

そのため、最初に、従業員の給料を一律カットするという経営者も多く見受けられます。

しかし、順番が逆です。売上を増やし、コストを削減して利益を確保していくためには、従業員の協力が必要です。資金繰りが苦しくなったからといって、最初に従業員の給料を下げてしまっては、モチベーション低下につながります。

また、仕入先への支払いを一時的に待ってもらおうとするのも危険です。その影響により、仕入先から噂が飛び火し、他の仕入先や顧客へ信用不安が広がるケースも出てきます。

最悪、取引停止に追い込まれる場合もあります。

一方で、金融機関は、前述のとおり、条件変更に応じる努力義務があります。また、組織上ならびに職業倫理上、守秘義務を守ることは当然とされています。

従って、中小企業にとって一番マイナスの影響が少ないのは、金融機関への返済条件変更なのです。

補助金の採択率 "80%超"の実績 ~ 無料相談実施中~

ビジネス処方箋では、補助金申請に特化した中小企業診断士が補助金申請代行サービスを行っています。

ビジネスの目的に合わせて、多彩多種多様な補助金・助成金がありますが、申請のスケジュールや申請書類作成は非常に複雑で、時間がかかります。

そこでビジネス処方箋では、補助金申請に特化した中小企業診断士が貴社の代わりに補助金・助成金申請代行サービスを行っており、採択率は80%超の実績があります。

貴社の事業に合った補助金の種類や手続方法を30分無料相談できるサービスを行っています。

ぜひ下記のバナーの相談フォームからお問い合わせください。

講師に無料相談をする

ビジネス処方箋に登壇している講師に無料相談を行うことができます。

お問い合わせいただきましたら、ご相談内容に適した士業・経営者の講師をご紹介いたします。