2024年 最新版!補助金を活用して創業・起業や再生に使える資金調達を徹底解説!

金親 正和

中小企業診断士

中小企業診断士 / 宅地建物取引士 / 不動産コンサルティングマスター

賃貸不動産経営管理士 / 管理業務主任者 / 防災士

大学卒業後、総合不動産会社にて不動産の企画・開発、賃貸物件のリーシング・管理(5,000室)、売却(半年間で46物件)と入口から出口までの業務に従事。

現在は、「補助金を通じて、中小企業経営者の皆様を支えたい」という思いから、各種補助金の申請支援に注力している。

\認定支援機関!補助金のプロの中小企業診断士がサポート/

補助金(助成金)を活用して創業・起業や再生に使える資金調達を徹底解説!

創業・起業時に使える補助金や助成金・給付金は、各都道府県や市町村が支援しておりますので、お住いの行政や法人住所の行政で該当するかをまずはご確認ください。

創業者向け補助金・給付金(都道府県別) | J-Net21[中小企業ビジネス支援サイト] (smrj.go.jp)

また、東京都においては、都内開業率を2030年度に12%まで向上させる政策目標の達成に向けて、令和6年度の「創業助成金」が公募されましたが、既に受付期間が終了していますので、来年の申請に向けて今から計画することをおススメします。

補助金は、計画的に動き出さないと既に申請期間が終了していたということになりますので、情報収集は欠かせません。

創業・起業や事業再生に向けて、資金調達を考えなければなりませんが、その方法について纏めました。

それぞれの内容については、後段で解説していますので、参考にしてください。

- 創業・起業

- 創業融資(東京都)

- 新規開業資金(日本政策金融公庫)

- スタートアップ創出促進保証制度(東京信用保証協会)

- プロパー融資(銀行)

- 資本性ローン

- 事業再生

- 企業再建資金(企業再生貸付)

- 資本性ローン

- 経営改善サポート保証

- 中小企業向けの再生ファンド(中小機構など)

- 地域経済活性化支援機構の債権買取など

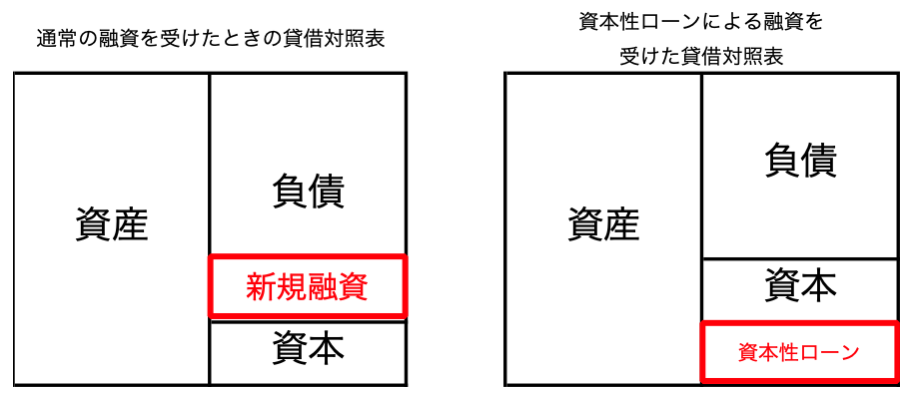

よく見ると、資金調達の方法として、「資本性ローン」が創業・起業と事業再生にも入っていますよね。

これは、創業起業と事業再生にも使えるということですが、どのようなローンなのでしょうか。

<誰でもわかる資本性ローン>

想像してみてください。

あなたがケーキ屋さんを始めたいと思っている小学生だとします。でも、ケーキを作るためのお金が足りないので、お友達からお金を借りることにしました。

お友達は、「お金を返すのは、ケーキが沢山売れて、お金をたくさん稼いだ後でいいよ」と言ってくれました。

これが資本性ローンのようなものです。普通のお金の借り方と違って、すぐに返さなくてもいいし、お店がうまくいってから少しずつ返せばいいというものなのです。

資本性ローンは、お店を大きくするためのお金として、銀行が「あとでゆっくり返してね」と貸してくれる特別なお金のことを言います。

でも、このお金をいつかは返さないといけないので、それを忘れないようにしないといけませんね。

いかがでしょうか?少しだけ資本性ローンのことが分かってきたでしょうか?

資本性ローンの融資対象となるものは、

- 新規開業資金

- 新事業活動促進資金

- 海外展開・事業再編資金

- 事業承継・集約・活性化支援資金

- 企業再建資金

- ソーシャルビジネス資金

と様々なシーンで利用できます。つまり新規開業時の資金繰りから、業績の悪い企業の再建までを自己資本とみなされる資本性ローンによる借入金によって、財務体質を強化し経営の安定化につなげることができます。

ただし、資本性ローンを活用するには、申し込み時に事業計画が必要なのです。

この事業計画を作成するために、以下のとおり、補助金が使えますので有効活用して、会社を良くしていきましょう。

| ステージ | 創業・起業、再生 | 再生 | 再生 |

| 名称 | 早期 経営改善計画策定支援 | 経営改善計画策定支援 (通常枠) | 経営改善計画策定支援 (ガイドライン枠) |

| 略称 | ポスコロ事業 | 405事業(通常枠) | 405事業(GL枠) |

| 対象 | 基本的な経営改善に取り組む中小企業 | 金融支援を伴う経営改善が必要な中小企業 | 金融支援を伴う事業再生または廃業支援が必要な中小企業 |

| 支援 内容 | 資金繰り、ビジネスモデル、アクションプラン等における経営改善計画の策定を支援 | 認定経営革新等支援機関が経営改善計画の策定と伴走を支援 | 中小企業の事業再生に関するガイドライン」に基づき認定経営革新等支援機関が経営改善計画の策定と伴走を支援 |

| 補助額 | 上限25万円 別途、金融機関交渉費用 上限10万円 | 上限300万円 別途、金融機関交渉費用 上限10万円 | 上限700万円 |

| 補助率 | 2/3 | 2/3 | 2/3 |

\認定支援機関!補助金のプロの中小企業診断士がサポート/

資金調達方法は種類が豊富!創業・起業から再生までライフステージに適した調達方法とは?

資金調達にはいろいろな方法があります。自己資金はもちろん、親族からの借り入れ、国が経営している銀行や皆さまのお住まいの地域にある銀行など、幅広い選択肢があります。

創業起業ステージと事業再生ステージ別にそれぞれ資金調達の方法について解説します。

起業・創業に使える資金調達は?

創業起業に使える資金調達には、以下の方法があります。

- 創業融資(東京都)

- 新規開業資金(日本政策金融公庫)

- スタートアップ創出促進保証制度(東京信用保証協会)

- プロパー融資(銀行)

- 資本性ローン

1. 創業融資(東京都)

東京都では、新規の創業資金や創業後の事業資金の融資向けに融資金額3,500万円、返済期間(設備資金10年、運転資金7年)の創業融資があります。

東京都中小企業制度融資『創業』|融資・助成制度 (tokyo.lg.jp)

この融資の対象は、都内に事業所(個人事業者は事業所又は住所)があって、以下3点のいずれかに該当する方

・現在事業を営んでいない個人で、創業しようとする具体的な計画を有している

・創業した日から5年未満である中小企業者等

・分社化しようとする会社又は分社化により設立された日から5年未満の会社

2. 新規開業資金(日本政策金融公庫)

日本政策金融公庫では、新たに事業を始めようとする方や事業開始後7年以内の方向けに、融資金額7,200万円(うち運転資金4,800万円)、返済期間(設備資金20年以内、運転資金10年以内)の企業創業時の融資があります。

この融資の対象は、

- 女性の方、35歳未満または55歳以上の方

- 外国人起業活動促進事業における特定外国人企業家の方で新たに事業を始める方

- 創業塾などを受けて新たに事業を始める方

- 中小会計を適用して創業(予定)で事業計画書を策定し、中小企業診断士などの認定革新等支援機関による指導および助言を受けている方 など

3. スタートアップ創出促進保証制度(東京信用保証協会)

東京信用保証協会では、創業予定の個人の方、または、分社化により別法人を設立して事業を開始する予定の法人の方と創業後5年未満の法人の方向けに、融資金額3,500万円、保証期間10年間、担保不要、保証人不要という2023年3月15日に開始された制度があります。

【重要】スタートアップ創出促進保証制度の創設および事前相談の受付開始について(令和5年3月8日更新)/東京信用保証協会 (cgc-tokyo.or.jp)

\認定支援機関!補助金のプロの中小企業診断士がサポート/

4. プロパー融資(銀行)

プロパー融資とは、銀行から直接お金を借りることを指します。

銀行融資では、会社の返済能力をしっかりと見極めるため審査が厳しく、一般的に創業起業時には審査が通りにくいとされています。

逆を言えば、プロパー融資をうけられるような状態になった会社は、銀行から信用されたということになります。

会社を成長させるためには、業績を安定させたうえで、プロパー融資を受けて設備投資を行うなどを計画的に実行していくことが重要です。

ちなみに、三井住友銀行の中小企業向け融資では、以下の方が利用できるとなっておりました。

- 業歴2年以上

- 債務超過でないこと

- 税金の未納がないこと

資金の調達 中小企業向け融資 : 三井住友銀行 (smbc.co.jp)

5. 資本性ローン

日本政策金融公庫では、スタートアップ企業や事業再生に取り組む企業の財務体質強化を目的とし、資金支援を行っています。

融資限度額は7,200万円、返済期間は5年1ヵ月、7年、10年、15年、20年と長期での借り入れも可能です。

そして特徴的なのは、融資後3年間金利が0.5%と低金利であり、また返済も期限一括払いのため、毎月の支払は利息のみで返済負担も少ないものとなっています。

以上、5つをあげましたが、どの資金調達を行うにも、条件として、事業計画書の作成が必要になってきますので、計画的に準備しましょう。また、社長が一人で作成するには難しい場合がありますので、そのようなときは中小企業診断士などの専門家に相談されることをおススメします。

\認定支援機関!補助金のプロの中小企業診断士がサポート/

再生時に使える資金調達は?

企業再生・事業再生に使える資金調達には、以下の方法があります。

- 企業再建資金(企業再生貸付)

- 経営改善サポート保証

- 中小企業向けの再生ファンド(中小機構)

- 地域経済活性化支援機構の債権買取

- 資本性ローン

1. 企業再建資金(企業再生貸付)

日本政策金融公庫では、企業の再建を図るための支援を行っています。対象者は適切な再生計画を策定する必要があります。

| 資金使途 | 企業再建に必要な設備資金、運転資金 | |

| 融資限度額 | 別枠7,200万円(うち運転資金4,800万円) | |

| 返済期間 | 設備資金 | 20年以内<うち据え置き期間2年以内> |

| 運転資金 | 15年以内(一定の要件を満たす場合は20年以内) <うち据置期間2年以内> | |

| 利率 | 利率は「ご利用いただける方」に応じて異なり、特別利率や基準利率が適用されます | |

2. 経営改善サポート保証

中小企業庁では、コロナ渦で多くの借り入れを行ったものの、売上や利益が改善しない中小企業向けに支援を行っています。この保証を活用するためには、中小企業診断士などの認定経営革新等支援機関の支援により経営改善・再生計画を作成する必要がありますので、ご留意ください。

| 資金使途 | 企業再建に必要な設備資金、運転資金 |

| 融資限度額 | 2億8,000万円 |

| 保証期間 | 15年以内 |

| 据置期間 | 5年以内 |

| 保証料率 | 0.2% |

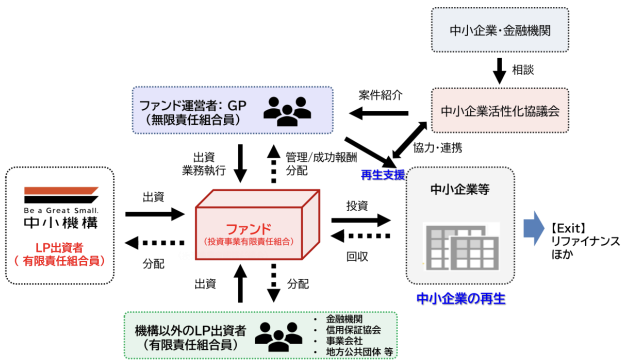

3. 中小企業向けの再生ファンド(中小機構など)

中小企業基盤整備機構では、中小企業の再生支援を目的としたファンドへ出資をして、事業再生に取り組み中小企業の支援を行っています。

支援の仕組みについては、下図のとおり、中小企業基盤整備機構は間接的に支援をしていることになりますが、事業再生が必要な中小企業の皆様は中小企業活性化協議会や中小企業診断士などの専門家に相談することをお勧めします。

4. 地域経済活性化支援機構の債権買取

地域経済活性化支援機構では、有用な経営資源を有しながら過大な債務を負っている事業者に対して、再生支援を行っています。

具体的には、ある中小企業が銀行から100万円お金を借りていて、返せないとします。その際に、REVICという組織が出てきて代わりに銀行に払ってくれるという仕組み(債権買取)です。

しかしながら、REVICも100万円を払うかどうかは、その中小企業がこれからどのくらいお金を稼げるか、どんな計画を立てているかを判断して、その価値に照らしてお金を支払います。

この制度も、事業再生の計画をしっかりとつくる必要があります。

5. 資本性ローン(起業・創業に使える資金調達は?と同内容です)

日本政策金融公庫では、スタートアップ企業や事業再生に取り組む企業の財務体質強化を目的とし、資金支援を行っています。

融資限度額は7,200万円、返済期間は5年1ヵ月、7年、10年、15年、20年と長期での借り入れも可能です。

そして特徴的なのは、融資後3年間金利が0.5%と低金利であり、また返済も期限一括払いのため、毎月の支払は利息のみで返済負担も少ないものとなっています。

以上、5つをあげましたが、どの資金調達を行うにも、条件として、事業計画書の作成が必要になってきますので、計画的に準備しましょう。また、社長が一人で作成するには難しい場合がありますので、そのようなときは中小企業診断士などの専門家に相談されることをおススメします。

\認定支援機関!補助金のプロの中小企業診断士がサポート/

主な金融機関ごとの特徴(日本政策金融公庫・民間金融機関・信用保証協会)

主な金融機関ごとの特徴を解説します。

日本政策金融公庫

- 政府系金融機関。

- 民間金融機関を補完する役割があり、他で審査が通らなかった場合でも日本政策金融公庫で融資を受けられることもある。

- 自己資金がないと融資が受けられない場合がある。

- 小規模事業者や中小企業向けに、下記の融資制度が用意されている。

| 事業名 | 主な融資対象 | 融資の特徴 |

| 国民生活事業 | 個人企業や小規模企業 | 事業への融資の平均残高は約900万円と比較的高額。短期の運転資金に対応 |

| 中小企業事業 | 中小企業 | 事業への融資の平均残高は約1.3億円と高額。 |

| 農林水産事業 | 農林漁業や国産農林水産物を扱う加工業者 | 長期の事業資金が中心 |

民間金融機関には、主にメガバンク、地方銀行、信用金庫、信用組合があります。

- メガバンク(大企業、中小企業向け)

- 金利が安く、大口の融資に強い。

- 主に大企業向け融資が中心。

- 一部銀行では中小企業向け融資も取扱う。 (目安:年商2億円以上)

- 支店の小型化を進めており、融資を担当する部署が集約されている。

- 海外進出も支援。

- 地方銀行(大企業、中堅企業、中小企業向け)

- 地域密着型

- 信用金庫よりも金利が低く、大きめの資金需要にも応えてくれる。

- 保証協会付の融資が中心。

- メガバンク経由で断られた融資が、地方銀行経由だと受けられることもある。

- 地元では貸出先が少ないため、優良な企業が多い首都圏での営業に積極的。

- 信用金庫、信用組合(中小企業、個人事業主向け)

- 地域密着型なので、小さな会社や起業したての会社に対する小規模な貸し出しにも対応してくれる。

- メガバンク、地方銀行に比べると金利は若干高めに設定。

- 信用保証協会付き融資がメイン。

- 信用保証協会

- 中小企業や小規模事業者の円滑な資金調達を支援することを目的に設立された公的機関

- 信用保証協会が事業者の債務保証をすることで、金融機関からの融資を受けやすくなる

- 金融機関のプロパー融資と保証付融資の併用により、融資枠の拡大を図ることが可能になる。

- 原則として、法人代表者以外の連帯保証人は必要ない。

- 担保がなくても利用が可能である。

\認定支援機関!補助金のプロの中小企業診断士がサポート/

起業・創業から再生時にまで使える資本性劣後ローンの概要

資本性劣後ローンとは?

資本性劣後ローンとは、返済期間は5年1ヵ月、7年、10年、15年、20年と長期での借り入れも可能なこと、融資後3年間の金利が0.5%と低金利なこと、毎月の支払は利息のみで返済負担も少ないこと、返済は期限一括払いであること、資本が増強され財務状況が改善されることが、通常の融資と異なる点が特徴です。

資本性ローンは、いずれ返さなければなりませんが、財務状況を悪化させることなく、会社の戦略を計画・実行することができます。

| 資金使途 | 該当する融資制度に定める設備資金および運転資金 | |||||

| 融資限度額 | 7,200万円(別枠) | |||||

| 返済期間 | 5年1ヵ月以上20年以内 | |||||

| 利率(年) | 税引後 当期純利益額 | ご返済期間 | ||||

| 5年1ヵ月 | 5年1ヵ月超 7年以内 | 7年超 10年以内 | 10年超 15年以内 | 15年超 20年以内 | ||

| 0円以上 | 3.60% | 3.90% | 4.15% | 4.40% | 4.65% | |

| 0円未満 | 0.50% | 0.50% | 0.50% | 0.50% | 0.50% | |

| 担保・保証人 | 無担保・無保証人 | |||||

また、資本性ローンには、新型コロナウィルス感染症で影響を受けた会社に15億を融資するものがあります。

※新型コロナウィルス感染症対策挑戦支援資本強化特別貸付(新型コロナ対策資本性劣後ローン)

利用するための条件は下記のとおりです。

- J-Startupプログラムに選定された方等

- 中小企業活性化協議会の関与のもとで事業再生を行う方

- 上記に該当しない方で、事業計画書を策定し、民間金融機関等による支援を受けられる方

| 資金使途 | 事業を行うために必要な設備資金および運転資金 | |||||

| 融資限度額 | 15億円 | |||||

| 返済期間 | 5年1ヵ月以上20年以内 | |||||

| 利率(年) | 税引後 当期純利益額 | ご返済期間 | ||||

| 5年1ヵ月 | 5年1ヵ月超 7年以内 | 7年超 10年以内 | 10年超 15年以内 | 15年超 20年以内 | ||

| 0円以上 | 2.60% | 2.60% | 2.60% | 2.70% | 2.95% | |

| 0円未満 | 0.50% | 0.50% | 0.50% | 0.50% | 0.50% | |

| 担保・保証人 | 無担保・無保証人 | |||||

新型コロナウィルス感染症対策挑戦支援資本強化特別貸付(新型コロナ対策資本性劣後ローン)|日本政策金融公庫 (jfc.go.jp)

メリット

- 借入期間が長期のため資金繰りが安定する

資本性劣後ローンは「期限一括弁済」が特徴であり、元本返済を借入期間終了時にまとめて行うため、期間中は利息だけの支払いで済みます。これにより、日々の資金繰りに余裕が生まれ、事業運営に必要な資金を確保しやすくなります。

借入期間終了後に一括返済する多額の返済資金を準備しておく必要はありますが、日常的な資金繰りが安定するメリットは非常に大きいです。 - 貸借対照表上で自己資本とみなされる

資本性劣後ローンで調達した資金は、金融機関の査定上では、借入金ではなく「自己資本」としてみなされます。

例えば、日本政策金融公庫から資本性劣後ローンを借りた場合、貸借対照表上では借入金として負債計上されます。しかし、別の金融機関で新たに融資を受ける際に、この借入金が資本性劣後ローンであることを伝えることで、自己資本とみなして融資審査を受けることができます。

このように、実質的には借入金(負債)であるにも関わらず、融資査定上は自己資本として評価されることによって、財務評価が高まり融資審査が通りやすくなるのです。 - 業績が厳しい場合は金利負担を抑えられる

資本性劣後ローンの金利は、企業の業績によって毎年調整が加えられます。

例えば、税引後当期純利益が赤字の場合は利率が0.5%と低くなり、返済負担が軽減される措置があります。また、民間金融機関の支援により事業計画書を策定するなどの一定条件をクリアすることで、融資後3年間の利率が0.5%に抑えられるなどのメリットもあります。

デメリット

- 業績が高いと金利も高い

資本性劣後ローンの金利は、一般的な借入金よりも利率が高い傾向にあります。

それは、資本性劣後ローンを利用する企業の多くが、経営状況が芳しくないことが多いためです。したがって、融資を提供する金融機関としては貸出リスクが高くなるため、リスクに応じて高い金利負担を求めて来ることになります。

前述の通り、赤字の場合は金利が抑えられる仕組みではありますが、返済原資を蓄えるためにも業績を好転させる必要があります。そうすると、逆に金利が高くなってしまうというジレンマも生じてしまいます。資本性劣後ローンを長期で借り入れる場合、トータルの返済額が一般の借入金よりも大きくなってしまうこともあるため注意が必要です。 - 元本は月々の分割返済ができない

資本性劣後ローンは、基本的に「期限一括弁済」です。したがって、元本部分を月々分割して返済することはできません。そのため、返済期限に合わせて多額の返済原資を準備しておく必要があります。

「利益を蓄えて返済原資とするのか?」、または「資本性劣後ローンの返済期限に合わせて通常融資に借り換えるのか?」など、返済期限と返済方法を見据えた計画的な利用が求められます。 - 通常融資と比較して審査が厳しい

資本性劣後ローンの融資審査は、通常融資よりも厳しくなる傾向があります。

それは万が一、融資先企業が倒産してしまった場合、その債権回収が最後になってしまうため、最悪の場合は回収不能になる可能性もあるためです。資本性劣後ローンを申請する際は、綿密な事業計画の策定が求められます。

\認定支援機関!補助金のプロの中小企業診断士がサポート/

創業・起業(スタートアップ)にも使える?

資本性ローンは、スタートアップ企業や事業再生に取り組む企業が使える融資制度です。

日本政策金融公庫「挑戦支援資本強化特別貸付(資本性ローン)」は資金供給を通じて、スタートアップや新事業展開・海外展開・事業再生等に取り組む会社の財務体質強化を目的としています。

スタートアップ企業やベンチャー企業の多くは、手持資金の多くを事業投資に充てて事業拡大を目指すため、資金不足に陥る傾向があります。その際、通常融資で資金調達を行うと、貸借対照表では借入金として負債計上されてしまい、融資枠がすぐに埋まってしまいます。スピーディーな事業拡大を求めるスタートアップ企業やベンチャー企業にとって、融資枠が使えなくなることは事業リスクのひとつとも言えます。

一方、資本性劣後ローンで融資を受ける場合、その調達資金は貸借対照表上では借入金として負債計上されるものの、他の金融機関からは自己資本としてみなしてもらうことができるため、融資枠が空いた状態を維持できます。その状態で、他の金融機関から追加融資を受けることによって、さらなる成長投資を行うことができます。

\認定支援機関!補助金のプロの中小企業診断士がサポート/

通常融資や補助金との違いや関連性は?

融資と補助金の違いを説明します。

融資とは、金融機関から借りて返すお金です。利子を含めて返済する必要があります。

補助金とは、返済の不要な資金です。一度入金されると、原則的には返金の必要はありません。

ただし、申請した事業が終わってからでないと補助金が支給されず、先に手持ち資金で事業に必要な経費を負担することになるため注意が必要です。また、補助金の種類により補助率が変わること、補助金には審査があり申請すれば必ず支給されるものではないことについても注意が必要です。

事業再生や資金繰りが厳しい企業にも使える?

資本性劣後ローンは、事業を再生させたい企業や、資金繰りが厳しい企業にも使えます。

例えば、コロナ禍以前は順調な経営を行ってきた企業が、コロナ禍の影響により赤字に陥り、債務超過になってしまった場合などでも活用することが可能です。このような企業が資本性劣後ローンを活用することで、資本性劣後ローンでの借入金が自己資本としてみなされるため、純資産を増加させ債務超過を解消することもできます。

資本性劣後ローンの活用で債務超過が解消されることによって、銀行からの評価が高まり追加融資を受けられる可能性も高まります。そうすることで資金繰りが安定し、事業活動に専念することで業績も改善し、経営改善にも繋げることができます。

資本性劣後ローンには事業計画が必要!

事業計画書とは、「会社の経営理念・事業方針を明確にし、事業再生・再構築を含めた今後の事業推進計画・数値目標・各組織及び各個人のやるべきこと等を可視化し、社内及び社外に説明するための書類」です。

つまり、今後会社をどのようにしていくのかを社内や銀行に説明するための書類です。

また、日本政策金融公庫の国民生活事業を利用する場合は、原則、認定支援機関の経営指導を受けて「事業計画書」を策定する必要があります。

審査では、早期に事業を回復・成長軌道に乗せ、収益を上げることで、返済期日までに返済できるという納得性と実現性を見ています。貸し手となる日本政策金融公庫側としても、貸出金回収とともに日本の中小企業や創業する企業を育成するという使命があります。貸し手側を納得させるような「信頼される事業計画書」の作成が必要となります。

事業計画書を作成するには、大変な時間と労力が必要であり、多忙を極める経営者様には大きな負担となることでしょう。そこで、事業計画書作成の専門家である中小企業診断士を活用することも、十分に検討に値すると思います。

\認定支援機関!補助金のプロの中小企業診断士がサポート/

事業計画の作成は認定支援機関に依頼する必要あり

認定支援機関は、中小企業等経営強化法に基づき中小企業庁が認定します。認定支援機関は、中小企業支援の専門知識、実務経験が一定レベル以上だと認められています。

具体的には、以下の士業や団体が認定されています。

- 税理士、公認会計士、中小企業診断士、社会保険労務士、経営コンサルタント

- 金融機関、商工会・商工会議所

認定支援機関では、以下の業務を行っています。

- 財務状況や経営状況についての調査・分析

- 各種補助金の申請

- 事業計画の作成

- 認定支援機関のネットワークを使った新規取引先の開拓や販路拡大

- 新規事業や企業戦略の壁打ち、専門的な相談(海外展開、知的財産の管理など)

- 金融機関との良好な関係づくり

認定支援機関を活用するメリットは、各種士業・専門家からのアドバイスやサポートを受けられる点にあります。自社だけでは分からない経営上の問題や課題を専門家が分析し、改善に向けて提案や支援を受けることができるため、経営改善に向けた具体的な道筋を見出すことができます。

また、認定支援機関には、補助金の申請代行を依頼することもできます。補助金は経営改善計画書や事業計画書の作成・提出を求められますが、多くの経営者はそのような難しい計画書を作成した経験はないでしょう。その場合、認定支援機関に依頼することによって、質の高い計画書を作成してくれるため、補助金の審査にも通りやすくなる可能性があります。

\認定支援機関!補助金のプロの中小企業診断士がサポート/

事業計画を作成すると資金調達(資本性劣後ローン)に補助金が使える!

補助金をもらうために事業計画に求められる内容とは?

補助金をもらいながら、事業計画をつくることができて、その事業計画を使って、資金調達をすることができます。

| ステージ | 創業・起業、再生 |

| 名称 | 早期経営改善計画策定支援 |

| 略称 | ポスコロ事業 |

| 対象 | 基本的な経営改善に取り組む中小企業 |

| 支援内容 | 資金繰り、ビジネスモデル、アクションプラン等における経営改善計画の策定を支援 |

| 補助額 | 上限25万円 別途、金融機関交渉費用 上限10万円 |

| 補助率 | 2/3 |

融資を受けるにも、補助金をもらうためにも、事業計画の作成が必要です。

しかしながら、事業計画の作成には時間と労力がかなりかかります。

そこで専門家に事業計画の作成を専門家に依頼するのがベストですが、費用が心配だと思われます。

上表のとおり、事業計画を専門家の支援を受けて、早期経営改善計画を策定する場合、専門家に対する支払費用の2/3(上限25万円まで)を国が補助する事業があります。

例えば、早期経営改善計画を立てる費用が21万円かかったとしたら、国から2/3の14万円補助されて、専門家に支払う実際の費用は、1/3の7万円で済むということです。

早期経営改善計画策定支援事業(補助金)を使うメリット

早期経営改善計画(補助金)を策定することのメリットは、専門家(中小企業診断士等)のアドバイスによる経営の見える化ができることにより、将来を見据えた経営体制を構築することが可能になります。

例えば、当社が携わった飲食店の事例では、何が売れているかわからない、若い人に売れているのか、ファミリー層に売れているのか、などの現状が把握できていないために、経営者の勘に頼った経営をしていることで、売り上げが上がらないとか、在庫ロスが出てしまって廃棄コストがかかるなど、の問題がありましたが、まずは誰に何がいつ売れているのかを現状把握して、どこにどのように注力したらよいかを計画して実行したことで、経営者の勘に頼った経営から脱却することができました。

以下に、この補助金を活用するメリットを紹介します。

- 取り組みやすさ

早期経営改善計画のメリットは、簡潔な計画で取り組みやすいことです。

早期経営改善計画は、経営改善計画のように条件変更等の金融支援をもともと求めないため、簡潔な計画でよく、非常に取り組みやすいというメリットがあります。 - 自社の経営課題を把握できる

早期経営改善計画策定支援事業では、ビジネスモデル俯瞰図・行動計画・収益計画など、さまざまな資料を作成します。その資料作成を通じて改めて自社の事業を分析することにより、いままで気付かなかった問題や課題が浮き彫りになることがあります。

常日頃、事業活動に専念することばかりに注力しがちですが、早期経営改善計画策定支援事業を通じて、自社事業を客観的に振り返るきっかけにしてみるのも良いでしょう。 - 専門家の支援を受けられる

早期経営改善計画策定支援事業では、経営計画の策定から1年後に専門家による支援を受け、経営改善の進捗状況を確認してもらうことができます。専門家は「認定支援機関」と言って、国が認めた経験豊富な士業などの専門家であるため、自社の課題に応じた適切なアドバイスや支援を受けることができます。 - 経営者保証を解除できる

早期経営改善計画策定支援事業を活用することによって、借入金の経営者保証を解除できる場合があり、また金融機関交渉費用(弁護士費用)の一部を負担してもらうこともできます。

但し、経営者保証を解除するには、当該事業を通じて経営状況がある程度改善されている必要があるため、しっかりとした改善計画を策定し、その計画を遂行していくことが求められます。 - 将来像の共有と資金計画の立てやすさ

事業の将来像を金融機関と共有することで自社のアピールに繋がりますし、自社の経営改善への姿勢を知ってもらうことで、金融機関からのサポートが得られやすくなります。

\認定支援機関!補助金のプロの中小企業診断士がサポート/

補助金の概要や要件・手続きの流れ

補助金を活用して、「早期経営改善計画策定支援事業」を取り組む要件としては、自社の状況において、今のところ返済条件の変更等は必要ないものの、以下のような場合には中小企業診断士などの専門家に相談をしていくことをお勧めします。

- 資金繰りが不安定になってきている

- 原因がわからないが、売り上げが減少してきている

- 自社の経営状況を客観的に把握したい

- 自社のガバナンス体制の整備状況を確認・整備したい

- 自社の経営改善の取り組みをフォローアップしてほしい

- 専門家から経営に関するアドバイスがほしい

- 金融機関との交渉を支援してほしい

上記のようなお悩みなどがありましたら、まずは中小企業診断士などの専門家に相談をしてみてください。

中小企業診断士などの専門家や金融機関に「認定経営革新等支援機関」や「早期経営改善計画」について、問い合わせをしてください。

細かいことは知らなくても、全く問題ありませんので、「とにかく中小企業診断士などの専門家に相談」と覚えてください。

専門家は、経営者の皆様と対話をしながら、社長の思いや考えていることの確認と会社の基本情報や決算書などの資料から整理・分析して、現状を把握していきます。

身近な専門家(認定経営革新等支援機関)と連名で、「早期経営改善計画策定支援事業利用申請書」を最寄りの中小企業活性化協議会に申請をします

協議会では利用申請書の内容をチェックすることと、認定支援機関に対して、実務指針に沿った計画策定支援・伴走支援をする必要がありますと説明が行われます。

そのうえで、補助金の費用負担が適切であると判断された場合は、認定支援機関に通知がくることになります。

この流れを見てみても、事業者の皆様は認定支援機関と連携しながら進めなければならないことがお分かりかと思います。

認定支援機関(専門家)のアドバイスを受けながら、基本的な内容の経営改善計画を策定します。作成する計画内容は以下の通りです。

- ビジネスモデル俯瞰図

- アクションプラン

- 資金実績、計画表

- 損益計画など

早期経営改善計画では、金融機関から条件変更等の金融支援を織り込む必要が無いということが特徴の一つです。

早期経営改善計画の目的は、中小企業診断士などの専門家とともに計画策定支援や伴走支援を通じて、自己の経営を見直すキッカケとすることで、早期に経営改善を促すことにあります。

早期経営改善計画策定にかかる補助金をもらう場合には、計画を金融機関に提出したことを証明できる書類が必要となりますので、金融機関から頂ける受取書(預り書)を保管しておきましょう。

経営者の皆さんは、金融機関へ計画書を提出後、認定支援機関(専門家)と連名で「早期経営改善計画策定支援事業費用支払申請書」と「<計画策定支援>実務指針に基づく実施確認表」を中小企業活性化協議会に提出してください。

協議会は申請書に基づき、支払額と支払予定日が認定支援機関に通知されますので、経営者の皆さんと共有します。

補助金は、かかる費用の2/3を受領することができますが、確定額の1/2は初回の伴走支援(モニタリング)が実施されるまで頂けません。

このようにする理由は、認定支援機関は計画策定支援だけで終わることなく、キチンと伴走支援をしてくださいねというメッセージが込められていると思います。

経営者の皆さまと認定支援機関は、早期経営改善計画を策定後の1年を経過した最初の決算までの間で、計画した内容を伴走しながら遂行して、「伴走支援費用支払申請書」と「<伴走支援>実務に基づく実施確認表」を協議会に提出する必要があります。

協議会は、この申請書を確認し、支払額と支払予定日を認定支援機関に通知することになります。

この支払われる額は、伴走支援費用の2/3と、上記Step6で記載した、支払われていない1/2と合わせた額となります。

なお、伴走支援費用は要らないという方も、伴走支援の実施と協議会への報告は行う必要がありますので、注意してください。

| 支援枠 | 補助対象経費 | 補助率 |

| 通常枠 | 計画策定支援費用 伴走支援費用 伴走支援費用(決算期) | 2/3(上限15万) 2/3(上限5万) 2/3(上限5万) |

| 経営者保証解除枠 | 計画策定支援費用 伴走支援費用 伴走支援費用(決算期) 金融機関交渉費用 | 2/3(上限15万) 2/3(上限5万) 2/3(上限5万) 2/3(上限10万) |

早期経営改善計画策定支援は、個人事業主から中小零細企業まで、幅広い事業者が利用できる制度です。ただし一部利用制限があり、以下に1つでも該当する事業者は利用できません。

- 条件変更などの金融支援を必要としている事業者

- これまでに経営改善計画策定支援を利用したことがある事業者

- これまでに早期経営改善計画策定支援を利用したことがある事業者

- 以下のような法人・業種に該当する事業者

- 社会福祉法人、特定非営利活動法人、一般社団/財団法人、公益社団/財団法人、農事組合法人、農業協同組合、生活協同組合、LLP(有限責任事業組合)、学校法人

補助金は返済不要?

早期経営改善計画策定支援にかかる補助金は返済不要です。

但し、不正受給や不正利用などが判明した場合は、返還を求められることになります。規定に反すると、受給額の一括返済を求められることも考えられます。また、補助金の不正受給者に認定されてしまうと、その事実が公表されることも考えられますので十分注意してください。

\認定支援機関!補助金のプロの中小企業診断士がサポート/

相談・支援は3Rマネジメントへ

当社は、中小企業支援に関する知識や経験があると国が認定した「認定経営革新等支援機関」に登録していますので、安心して補助金申請をお任せいただけます。

当社のサポート内容と依頼するメリットを以下にまとめましたので、支援先検討の参考になさってください。

3Rマネジメントのサポート内容

当社では、以下のとおりサポートを行っています。

- 初回面談(オンライン)による相談受付

- 財務状況や経営状況についての調査・分析

- 各種補助金の申請

- 事業計画、経営改善計画の作成

- 認定支援機関のネットワークを使った新規取引先の開拓や販路拡大

- 専門的な相談(海外展開、知的財産の管理など)

- 金融機関との良好な関係づくり書類の確認、社長との対話

当社では中小企業の事業再生に特化して支援をしてきましたので、補助金終了後においても、伴走型の経営改革・改善支援、融資や資金繰り、銀行対応等は特に強みが発揮できるところです。

3Rマネジメントへ相談・依頼するメリット

補助金は、申請に多大な労力がかかります。当社では書類作成や書類の確認などの支援を行っていますので、手間が減り、本業に時間を費やすことができます。

なお、当社では、弁護士や税理士、社会保険労務士などの他仕業の方々や、製造業や飲食業、流通業などの会社員として実務を経験された中小企業診断士の専門家が多数在籍しています。

そのため、あらゆる業種の申請・伴走支援においても、知見が備わっております。

\認定支援機関!補助金のプロの中小企業診断士がサポート/

まとめ

創業・起業、事業再生において、資金調達方法で使える補助金に関して紹介しました。

補助金は、申請するための準備や経営改善計画書など漏れなく書類を用意して、沢山の書類を書くため、多くの企業が専門家に支援を依頼して補助金の申請を行っています。

自社のみで採択されるためには、多くの時間と労力を割くことになりますし、競争相手も沢山いるため、採択は簡単なことではありません。

そのため、補助金の申請は、自社のみで行おうとせずに、専門家による申請代行や申請サポートを活用することをおすすめします。

当社3Rマネジメントでは、補助金の申請支援に注力しており、豊富なサポート実績や高い採択率を誇っております。

補助金の申請代行やサポートを活用したいと思われた際には、3Rマネジメントまでお気軽にご相談ください。

補助金に関する初回のご相談は、無料でお受けしています。

\認定支援機関!補助金のプロの中小企業診断士がサポート/