キャッシュが足りない!!~銀行融資で社長がアピールするべき3つのポイント~

渡邊 賢司

中小企業診断士

株式会社3Rマネジメント 代表取締役

株式会社IoTメイカーズ 代表取締役

約15年にわたり、事業再生支援等に従事。100社以上の中堅・中小企業に対し、事業再生スキーム構築、経営改善計画作成支援、伴走支援、金融機関交渉等を行ってきた。東京都中小企業再生支援協議会での事業デューデリジェンス業務にも多数従事。金融機関向けや税理士向け研修講師等も多数実施。

2016年に小中学生向けプログラミング教室等を運営する(株)IoTメイカーズを設立し、中小企業経営者としての顔も持つ。同社では、6年間で5つの新規事業を立ち上げた。

はじめに

今日は、あまり知られていない「銀行融資で社長・経営者がアピールするべき3つのポイント」というテーマでお話をします。

今日の内容は、会社の経営者だけじゃなく専門家コンサルタントや税理士の皆さんにも役立つ内容になっていますので、ぜひご覧になってください。

銀行からこんなことを言われた経験はないですか?

ご質問ですが、みなさんは銀行からこんなことを言われた経験ないでしょうか。

1つ目「債務超過だから融資できない」

債務超過の会社の方は言われたことがあると思います。

2つ目「赤字だから融資は難しい」

3つ目「担保がないと融資できない」

経営者の場合、不動産や他の資産に対して担保となるものがあった方が、融資を受けやすいと思われてる方も多いかと思います。もちろん1つの理由としては正解なのですが、そういったところも踏まえて今日はお話をしていきたいと思います。

銀行はここをプラスに見て融資する

続いて、「銀行はここをプラスに見て融資する」というポイントを解説します。

銀行は中小企業に融資をする時にどこを見ているのでしょうか?意外と知らない3点をお話していきます。

社長が会社に貸しているお金は自己資本とみなされる

1つ目は、社長が会社に貸しているお金は自己資本とみなされます。

会社の資金繰りが回らなくなった場合、社長が個人の現預金を会社に貸し付けてお金を回すことがあります。例えば、社長個人から会社にお金を入れて、銀行の返済に当てるということはよくやっていると思いますが、これは貸借対照表(バランスシート)上では負債のところに「役員借入金」として載ってきます。

しかし、「この役員借入金は自己資本として見なしていいですよ」ということを、金融庁が言ってます。

個人所有不動産が会社借入の担保に入っている場合は自己資本としてみなされる

2つ目は、個人所有の不動産などが会社の借入れの担保に入っていれば、それも自己資本としてみなされます。

「個人所有の不動産が会社の借入の担保に入っていれば、自己資本として見なしていいですよ」と、金融庁が金融機関に対して言っています。

事業の将来性が良ければプラス評価

3番目は、「事業の将来見通しが良ければプラスの評価をしましょう」ということも、金融庁が銀行に対して言ってることです。

銀行が融資でプラス評価をする理由

次は、上記3点がなぜプラスの評価をされるのか、1つずつ理由を解説していきます。

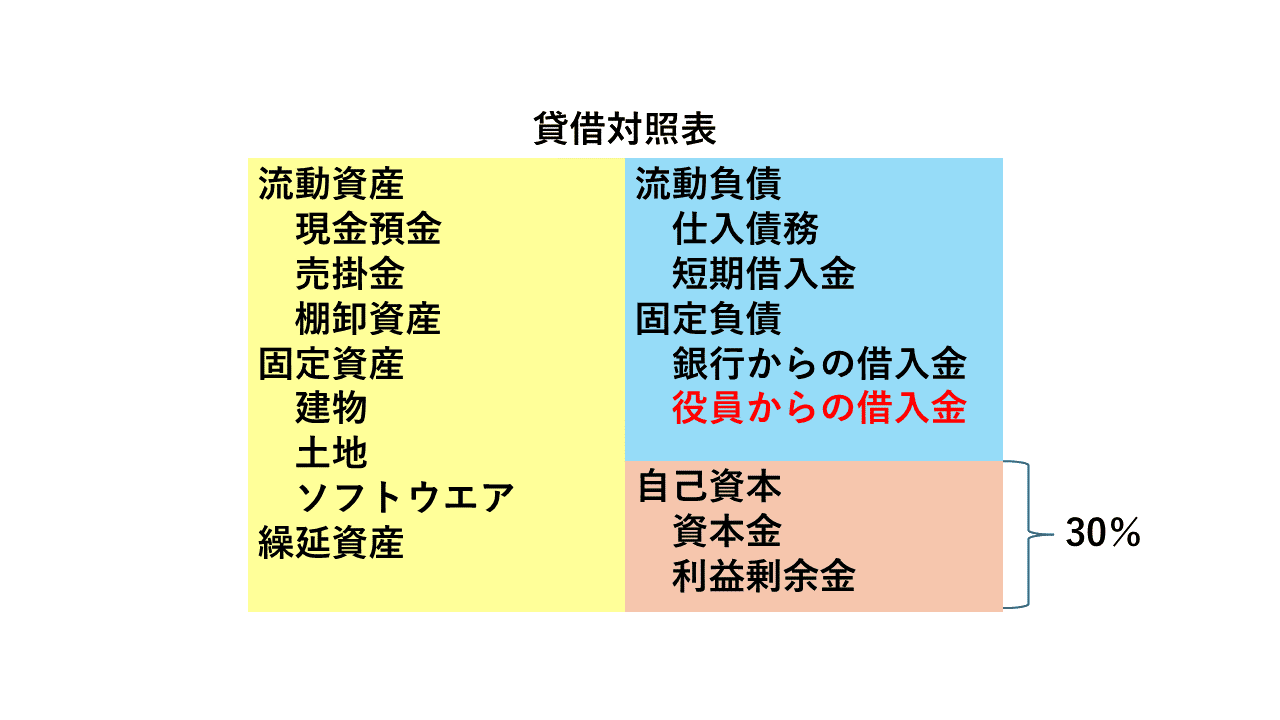

社長が会社に貸しているお金は自己資本とみなされる理由

「社長が会社に貸しているお金は自己資本」というのはどういうことでしょうか?

まずは図を見て説明をしたいと思います。

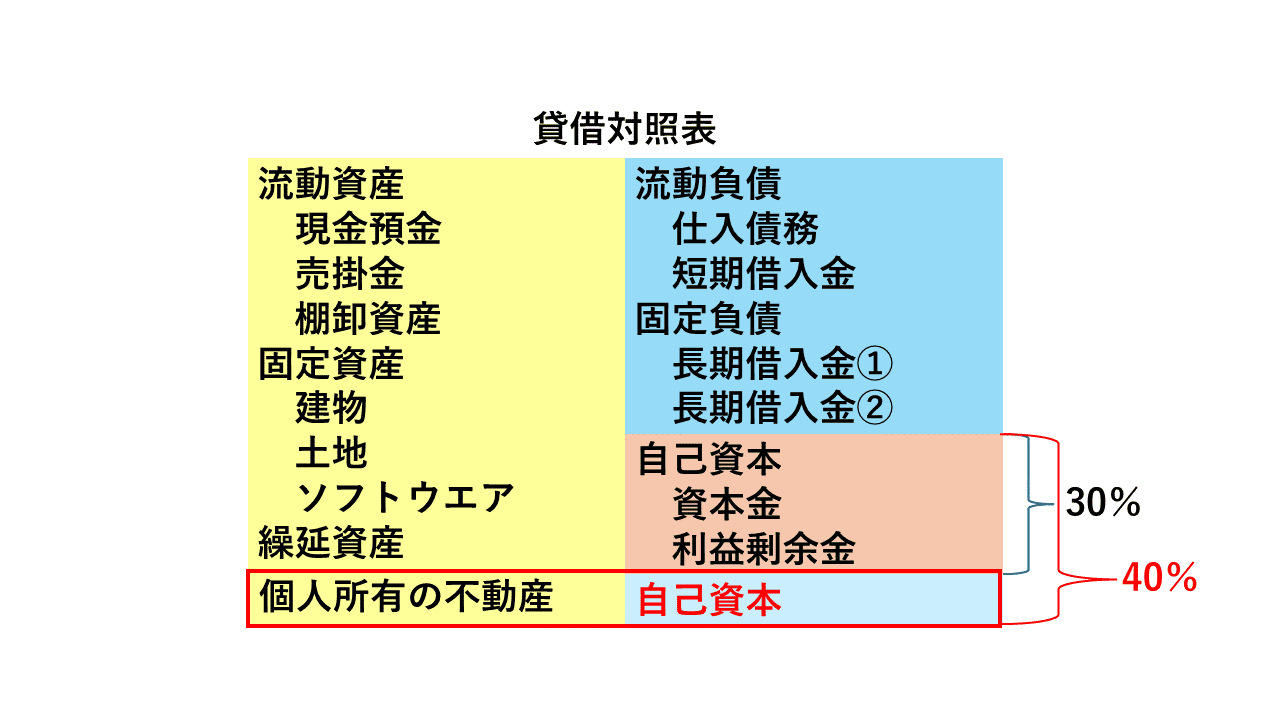

ここに貸借対照表(バランスシート)があります。左側が資産の部、右側が負債の部と純資産となり、当然、自己資本比率が高い方(純資産の割合が多い方)が銀行は融資をしやすくなります。

しかし、負債の部にある「役員からの借入金(役員借入金)」は、銀行と中小企業の取引上で言えば、銀行は「この役員からの借入金を自己資本として見なしていいですよ」と評価をします。そうすると役員借入金の部分が自己資本となりますので、40%の自己資本比率となり、30%より40%の会社が融資をしやすいということになります。

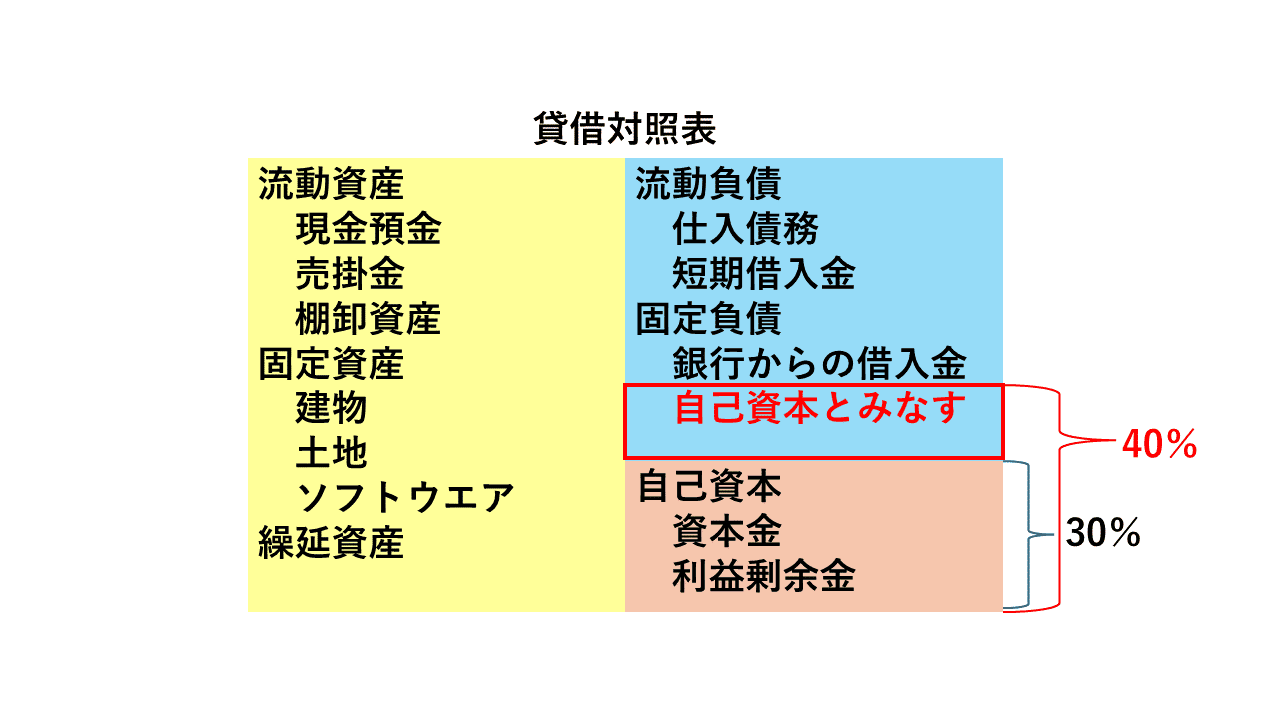

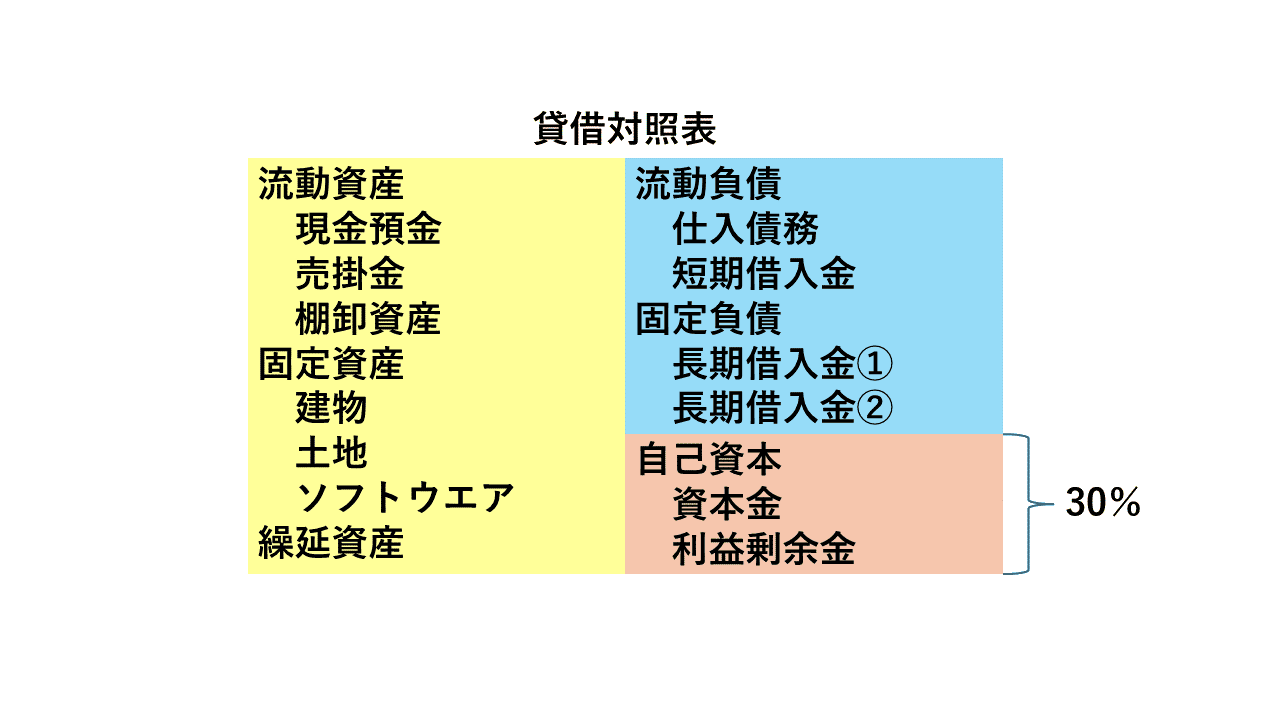

個人所有不動産が会社借入の担保に入っている場合は自己資本としてみなされる理由

次に、「個人の不動産は自己資本に含まれる」という点を解説します。

現状、30%の自己資本比率の会社だとします。この会社、実は社長が個人の不動産を持っていて、それを会社の銀行借入の担保に出していた場合どうなるかという想定を考えます。

そういう場合、「個人所有の不動産が会社の借入れの担保に入っているため、個人所有の不動産を自己資本として見なす」ということになるため、合計すると自己資本比率が40%にアップすることになります。

事業の将来性が良ければプラス評価される理由

銀行は決算書だけを見て融資をしているわけではなく、決算書に現れないプラス要因も見て審査をします。したがって、次のようなものを書類で提出すると融資が受けやすくなります。

1つ目は、事業計画書です。

これは会社それぞれのフォーマットで構わないため、会社の将来性、強み、今後の収益がどのように推移していくか将来の計画を出すことによって、プラスに見てもらえる可能性が高くなります。

2つ目は、会社の強みが分かる資料です。

事業計画書を作成できれば一番いいのですが、「事業計画書を作るのは大変だ…」「そんな時間もない…」「人員もいない…」「自分自身も作れない…」という場合は、会社の強みが分かる資料だけでもいいので提出するようにしましょう。

「当社の強みはこういうところにあるんです」「今、業績は一時的に落ち込んでいるんですけども、回復することができます」など、そういった話をすることによって銀行にプラスに見てもらえます。

3つ目は、技術力や販売力が分かる資料です。

これは強みとも関連しますが、技術力や販売力の裏付けを示すことによって、銀行はプラスに見てくれます。

4つ目は、ローカルベンチマークシートです。

これは、会社の強み、弱み、経営課題、将来の方向性、後継者の有無、IT活用の状況、そういった様々な視点から、決算書に現れない定性的な要因を記載するシートです。経済産業省がツールとしてフォーマットを用意してあります。

もともとは、銀行と支援者である中小企業診断士やコンサルタント、税理士の方々との対話、それから会社と金融機関が深い対話をして会社の中身を見られるようにするために用意されたものです。ぜひ、ローカルベンチマークシートを使ってみてください。

5つ目は、事業価値を高める経営レポートです。

これも、ローカルベンチマークシートと似たような意義で作られてるものです。

事業価値を高める経営レポート(知的資産経営報告書)作成マニュアル

会社の詳細を口頭で銀行に話するのではなく、事業計画書やローカルベンチマークシートなどの書類に書いて提出することで、銀行の担当者は融資の稟議書を上げやすくなります。手間がかかり面倒ではありますが、一番重要なことですので取り組んでみてください。

まとめ

それでは「銀行から融資を受けられやすくなるポイント」のまとめです。

1つ目は、社長から会社に貸しているお金(役員借入金)は、自己資本としてアピールしましょう。「これは社長に返さなくて良いお金なので、自己資本として見てください」と銀行にお話することが大事です。

2つ目は、個人所有の担保不動産などの資産をアピールしましょう。「社長個人が持ってる不動産を会社の借入れの担保に入れているので、これは自己資本としてみてください」とアピールすることがプラスに見てもらえる要因となります。

3つ目は、事業計画書などを作って、将来性のある事業だとアピールしましょう。「こういった強みがあります」「こういった成長機会がありますうちは」「こんなことやりたいと思ってるんです」など、こういった点を書類にまとめてアピールすることが重要になります。

講師に無料相談をする

ビジネス処方箋に登壇している講師に無料相談を行うことができます。

お問い合わせいただきましたら、ご相談内容に適した士業・経営者の講師をご紹介いたします。