事業再生講座 Day1 ~アフターコロナの資金繰り対策と事業再生手続き~

渡邊 賢司

中小企業診断士

株式会社3Rマネジメント 代表取締役

株式会社IoTメイカーズ 代表取締役

約15年にわたり、事業再生支援等に従事。100社以上の中堅・中小企業に対し、事業再生スキーム構築、経営改善計画作成支援、伴走支援、金融機関交渉等を行ってきた。東京都中小企業再生支援協議会での事業デューデリジェンス業務にも多数従事。金融機関向けや税理士向け研修講師等も多数実施。

2016年に小中学生向けプログラミング教室等を運営する(株)IoTメイカーズを設立し、中小企業経営者としての顔も持つ。同社では、6年間で5つの新規事業を立ち上げた。

はじめに

今回から、事業再生講座をシリーズでお伝えします。

今日はDay1ということで、アフターコロナの資金繰り対策と主な事業再生手続きの内容についてお話をしていきます。

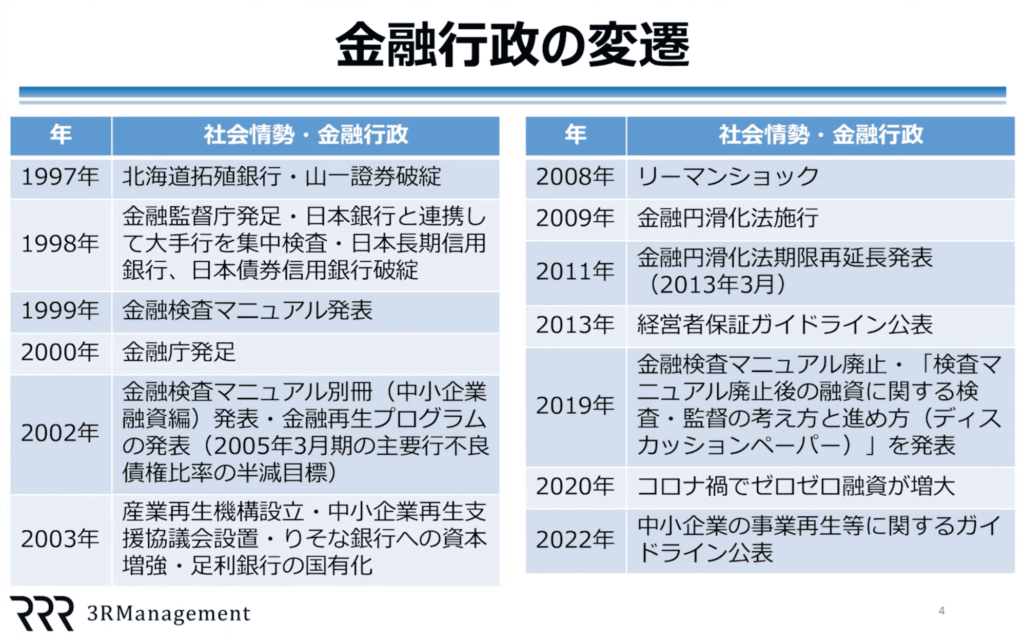

金融行政の変遷

金融行政の変遷と事業再生は密接な関わりがあります。今後、金融行政がどのように変化していくのかが事業再生に関するポイントとなるため、初めにお話しします。

バブルが終わって、銀行が倒産したり証券会社が倒産したりしたのは、皆さんも覚えがあると思います。1997年に北海道拓殖銀行が潰れたり、山一証券が破綻したりして、その頃はバブルの後遺症で金融機関も不良債権をたくさん抱えていました。それを何とかしなければいけないということで、金融検査マニュアルができたり金融庁が発足したりして、大企業も中小企業も含めて事業再生を促していく取り組みが始まりました。

2003年には産業再生機構が設立されたり、中小企業再生支援協議会(現在の中小企業活性化協議会)が設立されたりしたのも2003年あたりです。

しばらくしてリーマンショックがあり、中小企業も非常に資金繰りが厳しい会社が増え、「このままでは倒産する会社がもっと増えてしまう…」ということで金融円滑化法が施行され、中小企業は金融機関に返済の猶予や減額を申し出ることができるようになりました。企業から返済の猶予や減額の申し出があった場合、金融機関はできる限り応じなければならない努力義務が課されたのが、この金融円滑化法という法律です。

この金融円滑化法は、かなり長期に渡って期限延長されましたが、その後、経営者の連帯保証をなくしていく流れの中で、2013年には経営者保証ガイドラインが公表されました。

2019年には金融機関の不良債権を処理する目的であった金融検査マニュアルが廃止され、融資・監督の進め方を記したディスカッションペーパー(『検査マニュアル廃止後の融資に関する検査・監督の考え方と進め方』)が公表されました。

その後、2020年のコロナ禍により、中小企業の資金繰りはどんどん厳しくなり、このころから政府系金融機関・民間金融機関も全部含め、ゼロゼロ融資を拡大していきました。ゼロゼロ融資というのは、実質金利ゼロ・無担保で、元本返済が据置きされている融資ですが、その融資がどんどん出されてきたおかげで、今、中小企業の資金繰りは何とか回っているという状況です。これが今後、非常に厳しい冬の時代が来るというふうに見ています。

そして2022年4月、『中小企業の事業再生等に関するガイドライン』が公表されました。これは、借入れが爆発的に増えた企業が多かったため、そのような企業に対する事業再生を促していくために設けられたガイドラインです。

過去の教訓

2008年9月にリーマンショックが起こり、2008年度の倒産件数は前年比で11%も増え、1万5,646件となりました。

2009年12月、リーマンショックの影響で中小企業が倒産する数が増えたことで、企業からの返済の条件変更に、金融機関はできる限り応じなければならない努力義務を課した中小企業金融円滑化法が施行されました。これは累計70万社に利用されてると言われていますが、70万社というのは中小企業全体の2割程度が利用していると推測が出ています。

金融円滑化法のおかげもあり、2010年度以降、倒産件数は減少傾向に向かっていき、2015年度以降は年間倒産件数が約8,000件台で推移してきました。コロナ禍が始まって以降も融資がどんどん出ているため、年間7,000~8,000件の倒産件数に留まっているのが現状です。

一方、中小企業金融円滑化法の影響で、倒産予備群が増加しているという懸念の声もあります。返済を止めたり、返済を減額したりすることで、借入の返済を先に繰り延べるだけの状態になっている企業が多く、このような企業をどうするかという話題が2015年頃からで議論に上がるようになりました。

では、現状を見てみると、2020年にコロナ禍が起こり、コロナ融資でかなり借入れを増やした企業が増えました。また、この時に無利子・無担保・据置き期間あり(据置き期間とは、元本の返済を一定期間(数年間)しなくて良い返済猶予期間のこと)という貸し出しが増えたため、政府も経営者も今後の行く末を心配している状況です。

今後の不安材料

キャッシュ(現金)が回れば会社は倒産しないというのは当たり前ですが、キャッシュを回すことがコロナ禍の間は非常に大変でした。どんな会社も融資を受けて何とか資金繰りを回してきたというのが実態だと思います。

現状、コロナ融資で資金が回っていますが、コロナ融資の多くは元金据置き期間が1年から3年で設定されているため、今後、コロナ融資の元金返済が始まって資金繰りが厳しくなる企業が増加するのは間違いないと言われています。したがって、そのような企業の事業再生をしていかなければなりません。

事業再生とは?

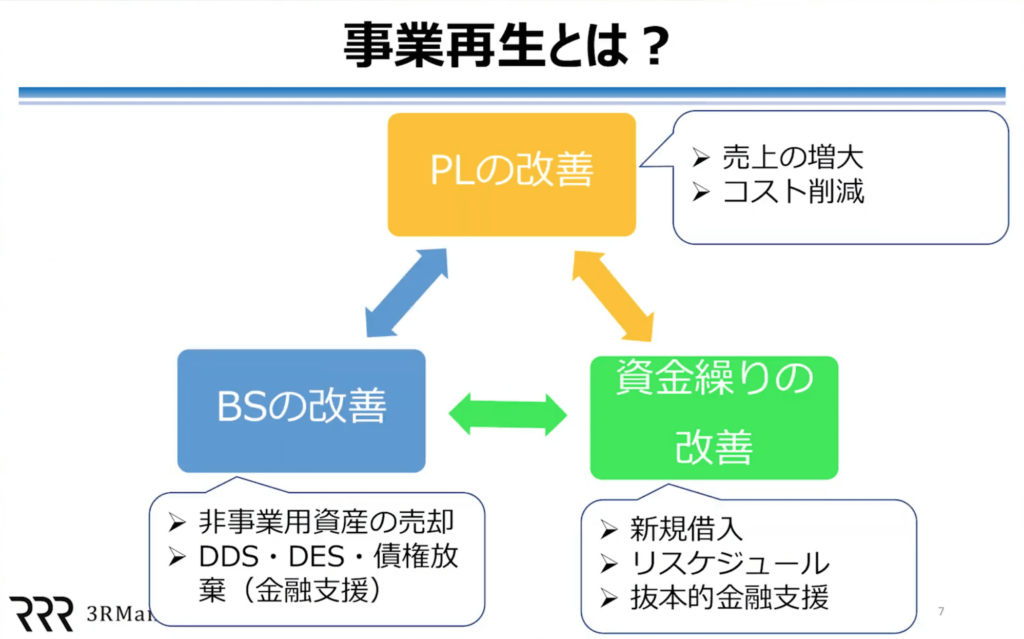

事業再生では、以下3つの要素を改善していく必要があります。

1つ目はP/L(損益計算書)の改善です。売上を増やしたりコストを削減したりして、利益を増やしていくことが最も重要です。

2つ目は、資金繰りの改善です。新規の借入れを行ったり、リスケジュール(元金の返済を止めたり、返済を減額したりする交渉)をしたり、後述しますが、抜本的金融支援(債権放棄など)をしてもらったりして、資金繰りの改善をする必要があります。キャッシュさえ回っていれば会社は倒産しないため、資金繰りを回しつつ利益を増やしていく、その両輪が重要となります。

3つ目は、B/S(貸借対照表)改善です。事業再生を必要とする企業には、通常、借入れが多い場合がほとんどです。従って、事業に使っていない不動産や有価証券を売却して借入れの返済に当てたりすることで、足元の資金繰りを回す必要があります。

また、DDS・DES・債権放棄など、抜本的な金融支援も重要です。DDSとは、「デット・デット・スワップ」の略で、負債を負債に交換するという意味です。金融機関からの借り入れを資本性劣後ローン(例えば10年や15年返さなくてよい融資)に切り替え、金利も大幅に下げる(例えば2~3%の金利を0.5~0.8%に下げる)手法です。

DESとは、「デット・エクイティ・スワップ」の略で、債権(借入)を株式に転換するという意味です。これは「債務の株式化」とも呼ばれ、金融機関の貸出し金を会社の資本に組み替え、金融機関が株主になる支援方法です。したがって、借入れ金自体が減り資本が増えるため、返済負担や金利も軽くなるという支援です。

債権放棄とは、資金を貸してる側の金融機関がその企業に対する貸出し金を放棄・免除することで、借入金が減少する支援です。こういった抜本的な金融支援を行うことで、B/Sを改善していきます。

したがって、この3つの車輪をうまく回していくために金融機関と調整・交渉を図ったり、再生計画を作ったり、それから自助努力(売上増加・コスト削減)をしたり、また、キャッシュフローを増やすために持ってる資産を売却したりする必要があります。

今後の再生支援と必要な知識・ノウハウ

前述のP/L・キャッシュフローの改善は、まず売上を増やす必要があります。例えば、ポジショニングを考えて事業ドメインを再構築したり、あるいは販売マーケティングに力を入れたり、外部からコンサルタントとして入ってもらったり、あるいは下請け業者の場合は元請け会社と価格交渉を行ったりして、利益率を上げていく必要があります。一方、同時にコスト削減を図っていくことも必要になってきます。

それからバランスシートの借入負担を改善するという点では、様々な事業再生手続きや抜本的な金融支援を使って再生を図るというのが事業再生手法となります。中小企業等事業再生ガイドラインの手続きも公表されたため、そのあたりも知識・ノウハウとして持っておく必要があります。また、経営者保証ガイドラインをうまく使って、経営者の連帯保証を整理しながら再生を図っていく方法もあります。

主な再生手続き

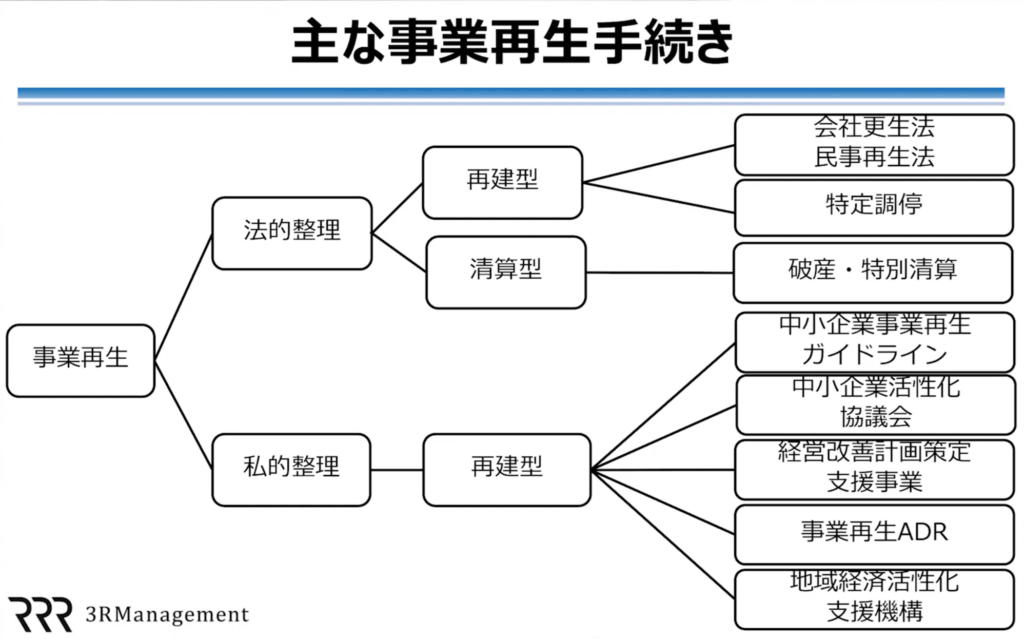

主な再生手続きにはどのようなものがあるか、まず全体像と概要を解説します。

事業再生を図っていく時の手続きとしては、最初に2つに大きく分かれます。1つは法的整理、もう1つは私的整理です。

法的整理は再建型と清算型に分かれており、再生を図っていく場合は再建型、一方、廃業や破産をしていく場合は清算型となります。

再建型の手続きとしては、会社更生法や民事再生法があり、会社更生法は大企業向けの再生手続きとなります。中小企業に主に使われるのは再建型であれば民事再生法となるため、ここを中心に解説していきます。(今回は事業再生のお話ですので、清算型の解説は省略します。)

私的整理は再建型になります。『中小企業事業再生ガイドライン』が2022年4月から運用が開始されていることと、中小企業活性化協議会という公的な機関があり、そこで支援をしてもらいながら再生を図っていくこととなります。また『経営改善計画策定支援事業』という、国が主導する補助金を絡めた再生手続きの事業があります。(その他にも、事業再生ADR、地域経済活性化支援機構などありますが、こちらは中堅・大企業向けの手続きのため、今回は解説を省略します。)

民事再生法のメリット・デメリット

民事再生法のメリットを解説します。

1つ目は、再生計画が認可されれば事業の継続が可能になることです。

2つ目は、原則として経営人は引き続き会社の経営を行うことができることです。原則として、経営者の退陣を求められないため、引き続き会社の経営に関与できます。

3つ目は、スポンサーを募集して再建を図る場合がある点です。例えば、大企業に出資や貸付けをしてもらうなど、スポンサーを探す手続きも行います。そうすることで金融面での再建が進みやすく、借入れが一気にゼロになる可能性もあります。その場合、経営者の交代を求められることもありますが、会社・事業は生き残ることになります。

4つ目は、再生計画が認可されれば、債務が大幅にカットされる点です。1割程度にカットされるケースも以前は多く、金融機関が債権放棄してくれる形になります。

5つ目は、債権者全員の同意は不要な点です。私的整理の場合は、原則的には全ての金融機関の同意が必要になりますが、民事再生の場合は債権者全員の同意は不要です。

次に、民事再生法のデメリットです。

1つ目は、B2B(企業対企業の取引)の場合、多くの場合、契約書には「民事再生法を申し立てると取引を停止する」という条項が記載されているため、仕入先や販売先から取引停止を受ける恐れがあります。

2つ目は、新聞やニュースに乗ってしまうため、信用不安による顧客離れや、ブランドイメージの低下などが発生する恐れがある点です。

上記2つはB2B(企業対企業の取引)の時に顕著ですが、一方でB2C(消費者向け事業)の場合は、このデメリットが比較的和らぎます。例えば、テーマパークが民事再生法を申し出たとしても、実際に運営していれば一般消費者はそこに遊びに行きます。報道では「事業再生・倒産」などと書かれますが、一般消費者はそれほど敏感ではないため、お客さんが離れることはあまりありません。したがって、民事再生はB2BよりB2Cの方が実施しやすい傾向にあります。

3つ目は、債権者・議決権者(金融機関、仕入先など)の頭数の過半数と、債権者・議決権者の議決権の総額(回収できるはずの債権の総額)の1/2以上の議決権を有する者の同意が必要だという点です。この2つが両方とも満たされなければならないため、議決権の債権額の過半数を得るためには金融機関の同意が1番重要になってきます。ただ、多数決で認可されるため、全員の同意は不要な点はメリットとも言えます。

4つ目は、再生計画が認可されない場合は、強制的に破算に移行する点です。

5つ目は、費用が高額な点です。民事再生の申請には、裁判所で手続をするための費用を最初に預ける必要がありますが、東京地方裁判所の場合、負債総額が1億から10億円までは、500万円の予納金が必要になります。

そして、民事再生を申し立てる時には弁護士に依頼する必要もあるため、弁護士費用もかかります。また、公認会計士に清算バランスシートという資料を作ってもらう費用もかかってくるため、負債総額が1億から10億円あり東京地方裁判所で民事再生を行う場合、全部で1,000万円近く費用がかかる可能性があります。こういった費用をキャッシュで残しておかないと、民事再生はできないことになります。

6つ目は、担保権は個別の交渉が必要である点です。金融機関が不動産に担保を入れてる場合、不動産への担保は民事再生法の中では担保権を行使できます。要は、競売や売却をすることができるため、個別の交渉を行って「この担保は売らないでください。その代わり返済を分割でやっていきます。」というような個別の交渉が必要になります。その交渉の手続きが煩雑になると労力がかかってきます。

中小企業活性化協議会のメリット・デメリット

次に、中小企業活性化協議会のメリット・デメリットについて解説します。

2022年4月から中小企業活性化協議会という名前に変わりましたが、その前は中小企業再生支援協議会として運営されてきてた公的な期間です。これは法律上の手続きではありません。

まず、中小企業活性化協議会のメリットを解説します。

1つ目は、民事再生と違って信用不安や風評被害が起きにくい点です。非常に秘密裏に行われ、金融機関も中小企業活性化協議会も守秘義務を負っているため、信用不安や風評被害が起きにくくなります。

2つ目は、金融機関との調整や交渉、各種の取り纏めは協議会のプロジェクトマネージャーが行うため、会社側が金融機関と直接交渉をすることが少ない点です。したがって、精神的な負担が少し軽くなります。

3つ目は、公的機関である活化協議会が金融機関との調整を図ってくれるため、DDSやDES、債権放棄といった抜本的な金融支援を受けられる可能性がある点です。

4つ目は、抜本的な金融支援を前提に、再生手続きが進む場合もある点です。

5つ目は、公正中立な公的機関のお墨付きの再生計画であるため、金融機関が社内稟議を通しやすくなります。

6つ目は、費用の一部を補助してくれるケースもあるため、民事再生法より費用が安くてすみます。

次に、中小企業活性化協議会のデメリットを解説します。

1つ目は、法的な強制力がないため、全ての金融機関の同意が必要になる点です。民事再生法と違って多数決で決まるようなことがないため、1つでも金融機関が同意してくれなければ、その再生計画は実行できなくなります。

2つ目は、金融機関が再生業務中小企業活性化協議会へ全て任せて、自分自身で積極的に支援をしない場合がある点です。その場合、なかなか再生業務が進まないというケースもあり、最終的にリスケジュールによる返済猶予や、返済額減額だけに留まってしまうケースも多く見られます。

中小企業事業再生ガイドライン

続いて、『中小企業の事業再生等に関するガイドライン(中小企業事業再生ガイドライン)』を解説します。

こちらは2022年4月から運用されています。目的としては、コロナ禍で多大なダメージを受けた中小企業の事業再生を後押しするために作成されました。中小企業者が早期に、且つ柔軟に事業再生に取り組めるよう、新たな中小企業の事業再生のための私的整理手続を定めている内容です。

仕組みは、第三者である支援専門家が、中立、且つ公正公平な立場から中小企業が策定する事業再生計画(返済計画、金融支援等の計画含む)の相当性や経済合理性、金融機関にどういうメリットがあるかを検証していく仕組みです。

事業再生ガイドラインの狙い(個人的見解)

個人的見解ですが、事業再生ガイドラインの狙いは、中小企業活性化協議会の役割を第三者の支援専門家に広げる試みだと思います。中小企業活性化協議会は各都道府県にひとつずつしかない公的機関です。今までは、企業が事業再生や抜本的な金融支援を受けたいと思っても、協議会の人数的制約や業務処理能力の問題によって、なかなか取り組めない事案が多くあったと予想されます。つまり、中小企業の事業再生において、第三者の支援専門家の力を借りて、DES、DDS、債権放棄といった抜本的な金融支援を増やしていく意図があると推測されます。

抜本的な金融支援を行う場合は、第三者の支援専門家に必ず弁護士が入っていなければいけないため、中小企業活性化協議会の抜本的支援の場合も、弁護士を入れて実施するケースがほとんどです。弁護士を入れることによって手続きを公正中立に、且つスムーズに進めようという意図があると考えられます。そしてで、経営改善計画策定支援事業(後述)と関連させて、より多くの利用を想定しているのが今回の事業再生ガイドラインの特徴です。

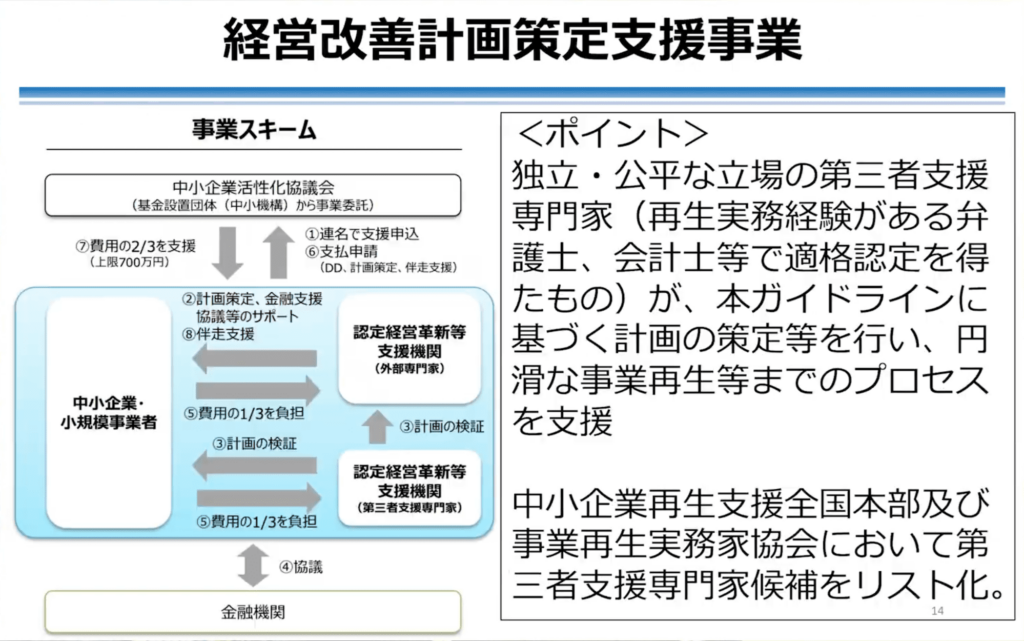

経営改善計画策定支援事業

続いて、経営改善計画策定支援事業を解説します。

事業スキームとしては、中小企業活性化協議会が監督・チェックをすることで費用の2/3(上限700万円)が支援され、申請は中小企業活性化協議会に行う仕組みになっています。経営革新等支援機関という専門が事業再生コンサルをしたり、顧問税理士等の外部専門家が計画策定や金融支援や協議等のサポートをしたりします。また、伴奏支援として、モニタリングや進捗状況のチェックをしていくということなります。

今までなかったのが、認定支援機関の第三者支援専門家が入って、認定支援機関の外部専門家が策定した再生計画等の検証を行ったり、金融機関との協議や調整を行ったりすることです。ここの機能が加わったことにより、計画の品質が担保されたり、金融機関との調整・交渉が行いやすくなったりというメリットが出てきました。

独立・公平な立場の第三者支援専門家(再生実務経験がある弁護士、会計費等で適格認定を得たもの)が本ガイドラインに基づく計画の策定等を行い、円滑な事業再生等までのプロセスを支援します。この第三者支援専門家は、中小企業再生支援全国本部(現中小企業活性化全国本部)、及び事業再生実務化協会において、第三者支援専門家候補をリスト化してます。

こうしてリスト化された第三者支援専門家を使って、再生を行うのが経改善計画策定支援事業です。

経営改善計画策定支援事業のメリット・デメリット

次に、経改善計画策定支援事業のメリット・デメリットを解説します。

まずはメリットです。

1つ目は、等事業は補助金制度を使って再生を図っていきますが、専門家報酬の2/3が補助されるため、費用が安く済む点です。民事再生法や中小企業活性化協議会よりも安く済むことになります。

2つ目は、民間コンサルタントや民間士業が主体で支援を実施するため、民事再生や中小企業活性化協議会よりも利用しやすい点です。いつも支援を受けている顧問の税理士や中小企業診断士に依頼すればこの支援が受けられるため、手続きが利用しやすいです。

3つ目は、第三者支援専門化が入ることによって、抜本的な金融支援が受けやすくなった点です。したがって、事業再生ガイドラインと絡めて経改善計画策定支援事業も内容が拡充されているため、ぜひ詳細をチェックしてください。

次は、デメリットはです。

1つ目は、補助金を得るために、全ての金融機関の同意が必要である点です。これは活性化協議会と同じです。

2つ目は、経改善計画策定性事業は金融機関の担当者が仕組みを理解していない場合も多いため、なかなか話が進まないことがある点です。

3つ目は、金融機関との交渉・調整は企業や認定支援機関、それから第三者支援専門家が行う必要があるため、活性化協議会を使うよりも精神的な負担が重くなる傾向がある点です。

まとめ

今回は、事業再生手続きの内容について、主なものをいくつかご紹介しました。コロナ禍の融資を多くの企業を受けており、今後の資金繰りが厳しくなってくると思いますので、ぜひこういう手続きがあることを知っていただき、どこに相談すればいいかを明確にして行動していただければと思います。

講師に無料相談をする

ビジネス処方箋に登壇している講師に無料相談を行うことができます。

お問い合わせいただきましたら、ご相談内容に適した士業・経営者の講師をご紹介いたします。