ファクタリングは売掛債権を期日前に売却することで最短即日で資金調達できるため、資金繰りで困っている場合に重宝します。

しかし、売掛金の入金後すぐに全額をファクタリング会社へ支払うことに不安を感じ、分割払いはできるのか知りたいという方は多いでしょう。

本記事では、ファクタリングで分割払いができない理由や支払い遅れのリスクについてわかりやすく解説します。

この記事を読めば、ファクタリングの分割払い可否や理由を明確に理解し、適切な資金調達の判断が可能です。

分割払いを提案する業者のリスクや支払いが困難になった場合の対応策なども紹介するので、ぜひ参考にしてください。

ファクタリング会社への支払いに関する基本ルール

まずは、ファクタリング会社への支払いに関する以下の基本ルールを理解しましょう。

これらの基本ルールを知ることで、ファクタリングで分割払いができない理由を明確に理解可能です。

それぞれの基本ルールの詳細について、以下で順番に解説します。

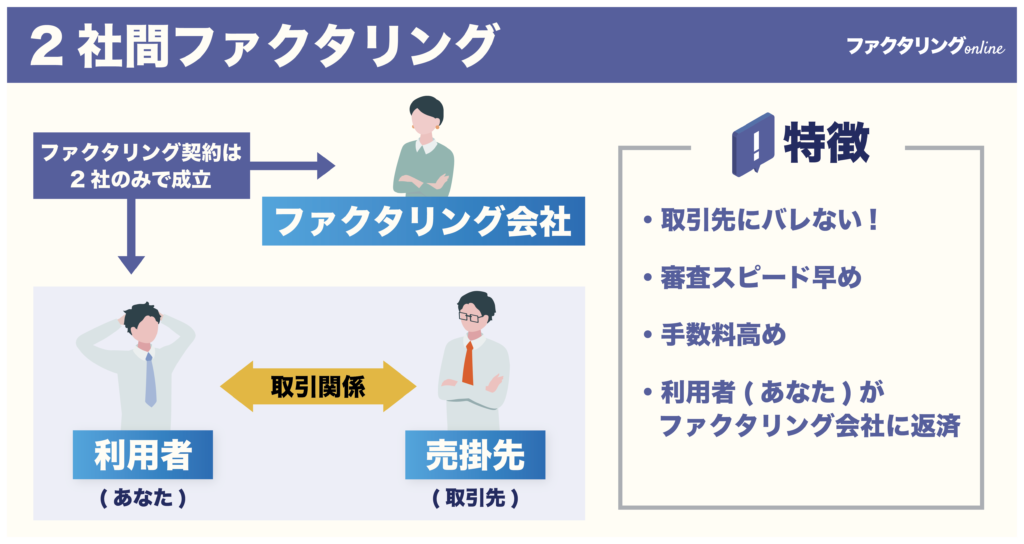

2社間ファクタリングでは「利用者」が売掛金を支払う

2社間ファクタリングでは、利用者がファクタリング会社に対して売掛金を支払う運用です。

売掛金を支払う具体的な流れは、以下のとおりです。

- 取引先は利用者に対して売掛債権の支払い期日までに売掛金を支払う

- 利用者はファクタリング会社に対して取引先から回収した売掛金をそのまま送金する

売掛金は取引先から一括で入金されるケースが大半のため、利用者も回収した売掛金をファクタリング会社へ一括支払いする必要があります。

売掛金の支払いでトラブルになる可能性があるのは2社間ファクタリングのため、利用者は入金された売掛金を別件で使用しないよう注意しましょう。

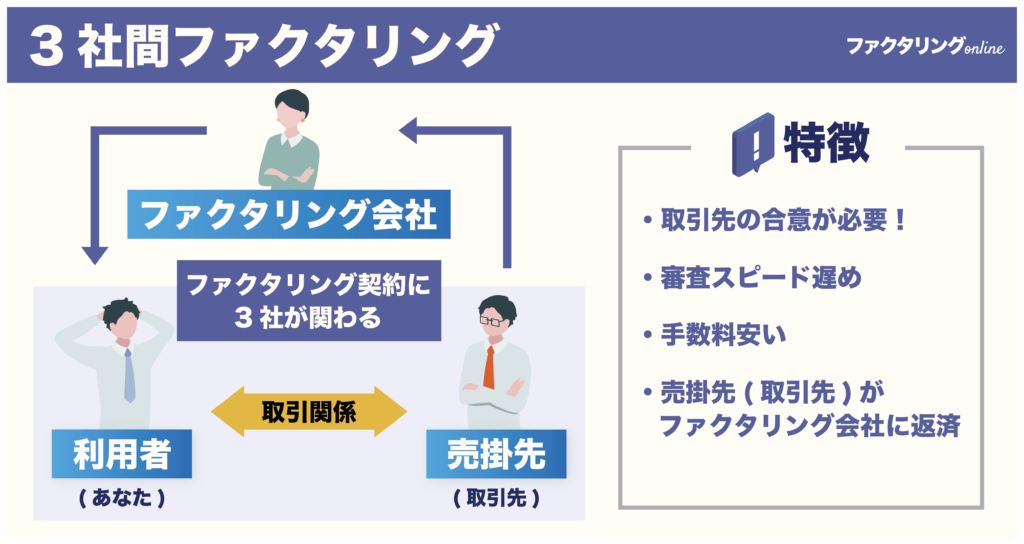

3社間ファクタリングでは「取引先」が売掛金を支払う

3社間ファクタリングでは、取引先がファクタリング会社に対して売掛金を直接支払う運用です。

ファクタリングの利用を取引先に知られる側面はあるものの、利用者は売掛金の支払いについて心配する必要がないのがメリットです。

売掛金の支払いをしなかった場合の責任は取引先にあるため、利用者が3社間ファクタリングで売掛金のトラブルになることは基本的にありません。

分割払いはできず、基本は一括払い

ファクタリングでは分割払いはできず、基本的には一括払いで支払わなければなりません。

たとえば、利用者が100万円の売掛債権を90万円で売却した場合、取引先から100万円が入金されたらファクタリング会社へ全額を支払う必要があります。

ファクタリングが一括払いの理由は、以下で解説します。

なぜファクタリングは一括払いなのか

ファクタリングが一括払いの理由は、融資ではなく売掛債権の売却による資金調達方法だからです。

金融庁の「ファクタリングの利用に関する注意喚起」では、以下の内容が記載されています。

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

引用:金融庁「ファクタリングの利用に関する注意喚起」

一方で、分割払いは融資とみなされ、貸金業にのみ認められていることを押さえておきましょう。

ファクタリングと融資の違いについて詳しく知りたい方は以下の記事を参考にしてください。

支払期日の延長もできない

ファクタリングでは、売掛金に関する支払い期日の延長もできません。

なぜなら、ファクタリングの契約書では「売掛金に関するファクタリング会社への支払い期日」を記載する必要があるからです。

ファクタリングでは売掛金の分割払いだけでなく、支払い期日の延長もできないと認識しましょう。

期日延長は契約違反になる可能性

「売掛金に関するファクタリング会社への支払い期日」を勝手に延長すると、ファクタリング契約違反になる可能性があるため注意が必要です。

たとえば、契約上の支払期日を過ぎるとファクタリング会社は売掛先に債権譲渡通知書を送付し、資金の直接回収に動く場合もあります。

契約違反すると遅延損害金が発生し、売掛先との関係が悪化する懸念もあります。

また、契約違反するとファクタリング会社に法的措置を取られるリスクもあるため、期日延長などの違反行為はしないようにしましょう。

【法的リスク】ファクタリングの支払い遅れの最悪のケース

ファクタリングで万が一支払いが遅れる際は、正しい対処法を取る必要があることに留意してください。

正しい対処法を取らなければ、以下のように法的リスクがある最悪のケースに繋がる可能性があります。

以下でそれぞれの法的リスクの詳細を解説するため、支払い遅れなどの契約違反でどれほどの影響があるか正確に把握しましょう。

詐欺罪の疑いがかけられる

ファクタリングで支払いが遅れた場合、詐欺罪の疑いをかけられる可能性があります。

詐欺罪とは、人を騙して金品や財産を騙し取ったり不正な利益を得たりする行為です。

刑法第246条では、詐欺罪について以下のように定められています。

(詐欺)

引用:e-GOV法令検索「刑法」

第二百四十六条 人を欺いて財物を交付させた者は、十年以下の懲役に処する。

ファクタリングで詐欺罪に該当するリスクがあるのは、次の3つです。

| 詐欺罪の例 | 内容 |

|---|---|

| 架空請求 | 実際には存在しない取引の請求書を偽造し、ファクタリング会社から資金調達した |

| 二重譲渡 | 同じ売掛債権を複数のファクタリング会社に二重で売却した |

| 不良債権 | 取引先が倒産し回収不能と知りながら、健全な債権のようにファクタリング会社に売却した |

売掛金の支払いができないと、詐欺だと疑われるリスクがあるため注意しましょう。

ファクタリングの二重譲渡について詳しく知りたい方は以下の記事を参考にしてください。

横領罪の疑いがかけられる

ファクタリングで支払いが遅れた場合、横領罪の疑いをかけられることもあり得ます。

横領罪とは、他人から頼まれて預かっている物やお金を自分のものにしてしまう行為です。

刑法第252条では、横領罪について次のように定められています。

(横領)

引用:e-GOV法令検索「刑法」

第二百五十二条 自己の占有する他人の物を横領した者は、五年以下の懲役に処する。

ファクタリング会社に支払うべき売掛金の資金を私的に流用するのは横領罪に該当するため、支払いは一括で迅速に済ませましょう。

偽造罪の疑いがかけられる

ファクタリングで支払いが遅れた場合、偽造罪の疑いをかけられることもあるため注意が必要です。

偽造罪とは文書を偽造して虚偽のものを作成する行為で、「私文書偽造罪」と「公文書偽造罪」の2つがあります。

刑法第252条に定められている私文書偽造罪の内容は、以下のとおりです。

(私文書偽造等)

引用:e-GOV法令検索「刑法」

第百五十九条 行使の目的で、他人の印章若しくは署名を使用して権利、義務若しくは事実証明に関する文書若しくは図画を偽造し、又は偽造した他人の印章若しくは署名を使用して権利、義務若しくは事実証明に関する文書若しくは図画を偽造した者は、三月以上五年以下の懲役に処する。

ファクタリングで請求書などを偽造して売掛債権を譲渡すると架空請求になり、詐欺罪と私文書偽造罪の2つに該当する可能性があるため注意しましょう。

ファクタリング会社に払えない場合の正しい対処法

ファクタリング会社に払えない場合の正しい対処法は、次の3つです。

これらの対処法を押さえておくことで、支払いができない場合でもトラブルを回避する確率を上げられます。

それぞれの内容の詳細について、以下で順番に見ていきましょう。

ファクタリング会社に素早く相談する

売掛金の支払いができない場合、ファクタリング会社に素早く相談するのがおすすめです。

迅速に自分から連絡することで、ファクタリング会社からの印象悪化を軽減できます。

ファクタリング会社に相談しなかったり先方からの連絡を無視したりすると、印象が悪化して今後の契約も不利になるので注意しましょう。

払えない現状を弁護士や専門家に相談する

ファクタリングで売掛金の支払いが難しい場合、支払いできない現状を弁護士や専門家に相談するのも有効です。

また、弁護士に相談した場合は、次のような依頼も可能です。

- 取引先が売掛金支払いしないケース:取引先に売掛金支払いに関する交渉を行う

- 自社都合で売掛金を支払えないケース:取引先に債権譲渡通知をしないよう交渉を行う

困ったら弁護士や専門家に相談するのも選択肢の一つとして、ぜひ押さえておきましょう。

ファクタリングで弁護士に聞くことについて詳しく知りたい方は以下の記事を参考にしてください。

資金計画を作成し支払いの目処を立てる

ファクタリングで売掛金の支払いが困難な場合、資金計画を作成して支払いの目処を立てるのもおすすめです。

その際、まずはファクタリング会社へ迅速に状況を伝えた上で資金計画を作成しましょう。

資金計画を作成すると自社の状況を再確認できて資金繰りの改善にも役立つため、ぜひ試してみましょう。

【要注意】分割払いOKなファクタリング会社の闇

ファクタリング会社の中には、分割払いを提案してくる悪徳業者も存在します。

具体的には、以下の2つのケースが想定されるため注意しましょう。

・貸金業法に抵触する違法ファクタリングの可能性

・悪質な偽装ファクタリングを行う闇金融業者である可能性

これらの悪徳業者の注意点を知っておくことで、分割払いの誘惑に惑わされてトラブルに巻き込まれるリスクを減らせます。

それぞれの内容の詳細について、以下で順番に見ていきましょう。

貸金業法に抵触する違法ファクタリングの可能性

ファクタリングでは、貸金業法に抵触する違法ファクタリングを提供する業者が存在します。

実際、金融庁から以下の「ファクタリングの利用に関する注意喚起」が出されているため、留意しましょう。

中小企業の経営者などを狙い、貸金業登録を受けていない者が、ファクタリングを装って、業として、貸付け(債権担保貸付け)を行っている事案が確認されています。

ファクタリング業者から受け取る金銭(債権の買取代金)が、債権額に比べて著しく低額である

といったケースは、偽装ファクタリングの疑いがありますので、ヤミ金融を利用しないよう、十分注意してください。

引用:金融庁「ファクタリングの利用に関する注意喚起」

悪質な偽装ファクタリングを行う闇金融業者である可能性

悪質な偽装ファクタリングを行う闇金融業者も存在するため、注意が必要です。

たとえば、ファクタリングを装った高金利の貸付けを行う闇金融業者との取引は、ファクタリングとして行われても貸金業に該当するおそれがあります。

ファクタリングは売掛債権の売却であり借入ではないため、貸金業には該当しないことを押さえておきましょう。

闇金業者の特徴について詳しく知りたい方は以下の記事を参考にしてください。

一括払いが難しければ、他の資金調達も検討を

自社の状況によっては、ファクタリング以外の選択肢を選ぶ必要があります。

ファクタリングと他の資金調達方法の比較一覧表は、次のとおりです。

| 項 目 | ファクタリング | 銀行融資 | 公的融資制度 |

|---|---|---|---|

| 入金スピード | 最短即日 | 数週間〜1ヶ月 | 数週間~数カ月 |

| 手数料の相場 | 売掛債権の2〜18% | 年利1〜15% | 年利1〜3% |

| 審査時間 | 数十分〜数時間 | 数日〜数週間 | 数週間 |

ファクタリングを選ぶべきではない会社の特徴としては、以下が挙げられます。

- 売掛金の回収見込みが不確実な会社

- 取引先との関係が良くない会社

- 長期的な資金調達が必要な会社

自社の状況を確認し、適切な資金調達方法を選択しましょう。

ファクタリングの手数料の相場について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの分割払いに関するよくある質問

ファクタリングの分割払いに関するよくある質問は、次の4つです。

それぞれの質問について、以下で順番に見ていきましょう。

ファクタリングから抜け出せないことはある?

資金繰りの悪化や返済困難などの原因で、ファクタリングから抜け出せないケースもあり得ます。

自己破産すればファクタリングの返済は不要?

もし自己破産することになれば、ファクタリング会社への返済義務はなくなります。

ただし、ファクタリング利用中の自己破産はメリットばかりではありません。詳しく知りたい方は以下の記事も参考にしてください。

取引先からの入金遅延でファクタリング会社への支払いができない場合は?

ファクタリング会社への迅速な連絡や専門家への相談が有効です。

なお、ファクタリング契約で償還請求権があるケースでは、利用者が取引先の未入金リスクを負担する必要があります。

取引先の信用に不安がある場合、償還請求権なしの業者を選択すると良いでしょう。

ファクタリングの償還請求権について詳しく知りたい方は以下の記事を参考にしてください。

ファクタリングの償還請求権について詳しく知りたい方は以下の記事を参考にしてください。

分割払いOKなファクタリングは?

安全なファクタリング業者は、分割払いを受け付けていません。

分割払いOKの場合は、危険な偽装ファクタリングです。その場合は融資の利用を検討しましょう。

【まとめ】ファクタリングでは分割払いができない!

本記事では、ファクタリングで分割払いができない理由や支払い遅れのリスクについて解説しました。

ファクタリングは融資ではなく売掛債権の売却のため、分割払いはできないと認識した上で利用しましょう。

ファクタリングonline 編集部

Webメディア「ファクタリングonline」を運営する編集部メンバー。

資金繰りに悩む中小企業の社長を応援するため、ファクタリングについてどこよりも詳しい・分かりやすいWebメディアを目指しています!